文|杜一凡 编|灰灰 半梳

1992年,从上海滩几十人的队伍,到2019年七八百万人力,保险代理人用了27年攀至顶峰。考虑到大量非持证者的涌入,当年曾有险企掌门人预言巅峰人力在千万级。

如今全行业人力仅剩293万,几乎与2013年的290万人力持平,这也意味着十年努力,重回原点。

如是,对代理人群体而言:

一方面,寿险代理人规模下滑未见尽头 ,“落花流水人去也”是无可奈何的现状。

另一方面,AI将取代若干行业人力的趋势正扑面而来,“未来已来”大潮涌动。

那么,当保险代理人人力规模持续下行,眼下行业总量已低于300万,上市公司代理人人力已跌回10年前水平,保险代理人这个职业的前景到底如何,再次引发着行业热议。

从一定意义上讲,人类发展史就是劳动工具不断被发明和使用的历史,也是机器运转取代人类劳动的历史。当AI发展到一定程度,其替代人类劳动、取代某些职业已势不可挡。

具体到保险行业,人们预测,客服、核保、核赔岗位的工作将率先被逐渐取代。事实上,这些岗位的劳动也正在被AI部分取代。

接下来就轮到代理人了:

有人断言,AI将替代90%的代理人。

这断言是不是有点危言耸听了?

那么,行业代理人人力现状到底如何?

未来AI真的会替代代理人吗?

在不同层级的市场,保险代理人这个角色将走向何方?

1

-Insurance Today-

曾经的增员有多猛,如今的流失就有多快

当前人力已不足300万,可怕的是还未见底

事实上,人们对过往的代理人发展模式,诟病已久。

过去的代理人发展模式,实质上是一种粗放的饱和式攻击。所谓饱和攻击,就是通过信息饱和灌输与人员的饱和配置,来暴力“营销”。

饱和攻击的隐含前提是,预期市场空间会扩大。当一种营销方式在被证明有效后,要抓紧时间扩大再生产,而一旦市场增长开始放缓,饱和攻击将不会再奏效。

2015年以来的那一波人力大增员,则是代理人准入门槛取消后保险公司陷入的囚徒困境,虽然知道低质量的增员会对未来经营造成巨大的负面影响,但在“增员就是增客户”的共识下,谁也不能坐待竞争对手的做大。

2017年以来,随着中国经济从高速发展转变为高质量发展,资产端的各种暴雷已预示着“一把梭”暴富式商业模式已穷途末路。

2020年后,随着经济换挡叠加疫情影响,大宏观通过消费者对保险负债端“小气候”的影响愈发明显,随之而来的便是行业代理人坍塌式地减员。

至2023年7月人身险公司仅有约293万名代理人,同比-22%,较2019年7月的742万下降约448万人,CAGR达-20.7%。可谓当年增速有多快,坍塌就有多快。

2021年以来代理人大量流失,当前已不足300万

信息来源:根据交流数据整理

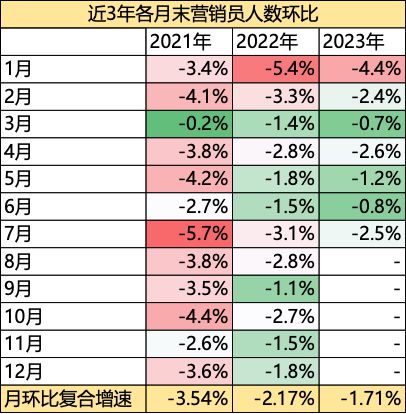

从近3年各月末的代理人数据来看,2023年行业整体的跌势较2021和2022年有所放缓,但尚难言何时触底反弹。2021年月环比复合增速为-3.54%,2022年为-2.17%,2023年1-7月的值为-1.71%。2023年月环比复合增速的跌速虽有所放缓,但今年各月的环比值尚未收窄,2023年7月环比跌幅(-2.5%)较6月(-0.8%)又有所放大,人力的下滑显然还未见底。

如果2023年各月的环比跌速能维持在-1.71%这个水平,那么今年底代理人数量将跌至269万人左右;如果以2022年的月环比复合增速下跌的话,今年底代理人数量将跌至255万人左右。

2023年各月月环比跌幅有所收窄,但跌势不改

信息来源:根据交流数据整理

2

-Insurance Today-

这方面体会最深的,当属头部上市险企

从巅峰近500万人跌至183万,下滑63%

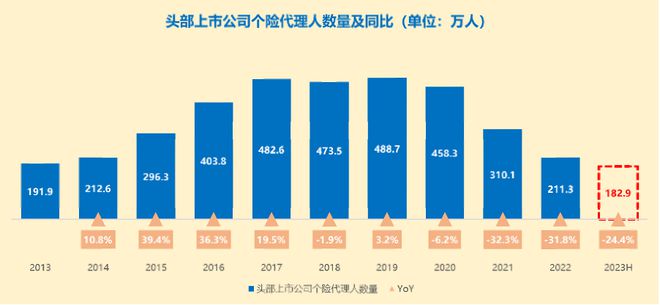

2023年中报数据显示,国寿、平安、人保寿、太保寿、太平寿和新华这6家上市公司的代理人已跌破200万,仅有182.9万人,已不及2013年人数。

从增速来看,2019-2022年CAGR约为-24.4%。其中2021年同比-32.3%,2022年同比-31.8%,2023H同比-24.4%,较2023年初-13.4%。

2020年后部分公司更是不再披露如“月均有效人力增速”等指标的数据,仅在年报中表示“虽然月均有效人力有所下降,但绩优人力保持稳定”,想必这些指标实在是过于难看。

头部上市公司包含:中国人寿、平安人寿、人保寿险、太保寿险、太平人寿、新华人寿

信息来源:根据各公司年度/半年度报告整理

在2021年以来的这波人力出清的浪潮中,头部上市公司似乎更受伤。根据上述6家公司人力占行业人力比例来看,在2017-2021年间,虽然2018、2019年占比略有下降,但结合当时行业整体人力规模上升的趋势来看,是在整体增量中的微降,并且在2020和2021年迅速恢复。

不过2021年之后事情发生了转变。至2022年末,这6家公司的人力占比已降至62.12%,较2021年下降了5.65pct;而至2023年年中,该占比仅为60.83%,较2021年下降了6.93pct。

从6家公司各自的代理人人力占比来看,这6.93pct的下降主要由平安、太保、新华和人保“贡献”。2021至2023上半年,占比下降最多的是平安,从17.39%下跌至12.60%,下降约4.79pct;其次是太保,从11.47%下跌至7.28%,下降约4.19pct;新华和人保分别下降了2.81pct和1.43pct。

头部上市公司代理人占比出现明显下降

信息来源:根据各公司年度/半年度报告

3

-Insurance Today-

头部公司真的急了

连续推出多项代理人改革计划

实际上,早在代理人数量见顶之前,头部公司已经认知到这种大进大出的粗放模式难以持续,转向注重保费价值的经营。

但粗放式的发展存在巨大的惯性,最终使得代理人渠道像一辆失控的卡车。尽管有预判,但实际上不过是一记“脚刹”,从容地完成转型已成为不可能。

从年报表述来看,头部大公司实际上从2018年就开始思考代理人队伍的转型升级问题,但依然避免不了2020年来的阵痛

信息来源:根据公司年度/半年度报告披露信息整理

如前文所述,2020年后在宏观经济、疫情和业绩压力的三重共振下,人身险公司不得不“被迫”认真考虑代理人改革的问题。

开发高端客户、推动代理人精英化已成为行业共识,甚至有人放出暴论,直言个险的今天就是大量不专业的代理人将精力放在低收入群体上所导致的。

ChatGPT4.0表示,尽管该言论可能是基于某些实际观察和数据,但各公司还是应该因地制宜,不可人云亦云

信息来源:Open AI

一方面,从高端客户的需求来看,未来对保险的需求或将上升。招商银行联合贝恩发布的《2023年中国私人财富报告》显示,随着理财产品“打破刚兑”,更多高净值客户将在未来两年进一步增加保险在整体资产配置中的比例,尤其是长期寿险,如增额终身寿险、年金险等。

另一方面,从个险头部公司实践来看,提高代理人准入门槛是必然选择。对个险头部公司友邦的调研中发现,友邦目前对代理人的招聘要求中,本科及以上已成为一条硬性要求,除特别优秀外或能放宽至大专学历。

通过友邦的一份数据显示,至2023年4月,其代理人系统内本科以上学历占比达61.2%,其中985&211占比达25.2%,在进入友邦前担任过管理岗位的代理人占比达47.7%。

虽然学历不能代表一切,但不可否认的是更高的学历更有可能拥有一个更有购买力的朋友圈,精英化代理人增加学历门槛的原因或也在于此。根据草根调研数据显示,一个入职一年半的友邦代理人一般将拥有约45名平均年龄为28岁的客户,其中20名为活跃客户,4名VIP客户,人均保单1.9件,件均保费约1.15万元,人均保费约2.19万元。

我们可以发现,近两年来各公司也纷纷推出各项代理人改革企划,如国寿推出“众鑫计划”,平安推出“优+计划”,人保寿险推出“IWP保险财富规划师”,太保推出“长航计划”,太平推出“‘犇’计划”。

根据公开资料不完全统计发现,上市公司至少推出了一项代理人改革企划

信息来源:根据各公司官网、公众号披露信息整理

4

-Insurance Today-

向上转型成共识,队伍升级阵痛难免

上半年增额终身寿大卖为个险赢得喘息时间

在大公司的引领下,行业中其他中小公司亦纷纷跟进,一时间稀奇古怪的英文缩写、“未来总裁”、“XX规划师”等Title数不胜数。

这些“向上打”的企划的成效如何?目前还很难回答这个问题,毕竟到目前为止落地时间最长的企划也不过两三年,从友邦的agency1.0-agency4.0代理人改革路径来看,这些企划可能需要等到二期、三期甚至是四期工程阶段才能有明显的成效。

尽管这些企划难以在短期内改变代理人现状,但我们在各上市公司半年报中也发现了一些比较积极的数据:

新华个险月均人均综合产能达8103元,同比+111.0%;国寿个险月人均首年期交保费同比+38.1%;平安代理人人均收入同比+36.8%;太保核心人力产能及收入达7482元,同比+61.8%;人保寿险“大个险”月人均新单期交破万,同比+107.7%。

同时大部分上市公司的继续率指标也有所改善,例如太保13个月保单继续率提升7.6pct,平安25个月保单继续率提升7.0pct,人保寿险25个月保费继续率提升6.0pct。

从行业整体层面来看,短期的数据似乎也较为乐观。2023年1-7月个险新单期交保费收入同比+33.2%,新单占比提升至28.19%。总的来说个险渠道也通过这波增额终身寿获得了一丝喘息的机会,各团队在下半年也有较为充足的时间来完成队伍建设和准备2024年的开门红。

2023年上半年在3.5%产品的助攻下,个险渠道一扫往日阴霾

信息来源:根据交流数据整理

从今年1-7月数据来看,个险渠道新单占比也略有提升

信息来源:根据交流数据整理

5

-Insurance Today-

引出一个当下最热的问题

AI与保险代理人结合

会怎样的化学反应?

一直以来,面对不断下滑的代理人人力规模,行业总是喜欢去“猜”到底需要多少代理人,快900万的时候有人说要对半折,现在都打三折了,又有人说还要打三折,代理人数量要下破100万。

这其实没什么意义,就和A股总喜欢去讨论上证的点位,但上证指数由于权重问题存在一定的扭曲,不能客观反应市场真实情况。

去揣摩代理人的数量亦会出现这样的偏差。代理人是一个很大的群体,其整体的量不是一个简单的数字,而是其复杂结构的一个体现。

因此,我们与其去预测点位,不如思考一些结构化的问题——未来的代理人会是什么样的?他们是趋同式地发展,还是显著地差异化发展?

未来的代理人会是什么样的?这应该主要是由客户所决定,而非由保险公司、代理人自身决定的。

随着AI的普及和不断进化,叠加以高学历为主的中等收入消费者对保险产品的主动需求以及对保险产品的深刻认识,AI将对这部分客户实现深度赋能,这或许会取代一部分以中等收入群体为目标的代理人。

高端市场方面,随着保险公司提供的高端服务的不断完善,服务将呈现出全覆盖和专业化,单一的代理人甚至是代理人团队亦难以胜任,客户对保险公司的品牌认可将胜过对代理人的认可,代理人并入保险公司作为品牌大使实现职业化发展或将是一个趋势。

下沉市场方面,由于我国经济发展不平衡的特点,下沉市场和高线城市具有较为明显的市场时差,虽然理论上互联网平台通过提升信息的效率将减弱这种市场间的时差效应,但短视频在下沉市场的高速渗透所带来的信息茧房或将在一定程度上强化时差效应。因此下沉市场的变化或将于高线城市呈现出截然不同的趋势,金字塔模式依然具有成本优势,或继续扎根下沉市场。

6

-Insurance Today-

AI很难全部取代代理人

但会取代大部分的代理人

在ChatGPT诞生之前,美国就涌现了一批基于“AI投资顾问”为主的财富管理公司。国内一些金融机构也尝试对客户推出了“智能投顾”功能,以回答客户的简单问题,但难以响应客户的复杂请求。

在ChatGPT诞生后的短短半年之内,GPT自动撰写的财经评论已经给华尔街分析师造成了巨大压力,AI强大的PPT生成能力和电子邮件撰写能力让实习生和入门级员工失去了存在价值,甚至能够给客户提示购买不同保险产品所需注意的一些坑。

激进的观点认为,金融科技发展的本质,就是科技行业对金融行业领地的不断侵蚀,照着这个势头发展下去,在不远的未来,这些AI与用户的沟通也会更加顺畅,由AI主导生成一份详细的家庭保单计划恐怕也不是什么难事。

GPT们真的会取代保险代理人吗?确实会取代部分,但要全部取代可能很难。

这个难主要不是技术上的问题,从成本和效率的角度来看,在GPT面前,保险产品的复杂性不值一提。

难主要是难在客户,甚至可以说决定AI能不能取代代理人的核心变量既不是保险公司本身,也不是代理人自身,而是客户的购买行为和对保险产品的认知能力。

保险作为一种“非渴求商品”,就决定了至少在保险普及阶段,即市场的成长、渗透阶段,需要销售人员进行主动地向客户进行暴力推销。这也是为什么代理人会存在的原因,因为其他的营销模式对“非渴求商品”而言成本过高,难以激发客户的下单需求。

为什么说AI会取代部分代理人呢?

因为目前的消费者对保险的需求在发生变化。越来越多的消费者主动了解、购买保险,这表明部分消费者对保险的需求已经非常明确,不再需要代理人做需求激发,这类消费者要么通过线上投保,要么主动联系靠谱的代理人。

另一方面,随着AI的进一步完善,AI能为客户在投保过程中提供更多的信息支持,加强客户对保险产品的理解,同时市场上也一定会出现面向客户的AI工具,使得客户对保险产品的了解可能会超过普通代理人。

因此,代理人相对消费者而言未来或将出现结构性的过剩,仍然会有相当数量的代理人被甩出行业。

为什么说AI完全取代代理人很难呢?

从人际交往的角度来看,保险代理人在理解客户需求以及建立信任方面依然具有不可替代的作用。

从客户需求方面来看,并不是所有的客户都知道自己的需求,也不是所有的客户都能清晰地表述自己的需求,使用过ChatGPT的朋友都知道,如果不能清晰地表述你的需求,那么即使是AI也无能为力,它毕竟不是算命的。

从建立信任的角度来看,人作为社会化的动物,当涉及到重大的人生决策,如购买保险,人们可能更愿意与人类代理人交流,对于中高收入群体更是如此。

中高端客户存在大量的财富,在保险产品本身的功能性需求之上还对大财富管理、法商服务、康养服务等方面存在天然的需求,经营中高端客户的保险公司为了加强客户黏性、深入挖掘客户价值,提供这些衍生服务是应有之意。因此代理人在这类复杂且高度个性化的服务方面依然有不可替代的作用。

7

-Insurance Today-

“金字塔”将在下沉市场继续存

在高端市场将职业化发展

IP化大势所趋

在下沉市场,“金字塔”模式具有其他销售方式所无法企及的成本优势,在未来这个成本优势将继续存在。

尽管互联网平台已经实现了极高的渗透,但在县城、农村等下沉市场,依然是一个较强的人情社会。

同时,随着短视频等信息茧房在下沉市场的快速传播,高线城市对保险的新观念可能难以在短期内传导至下沉市场,相当一部分消费者对保险的需求依然是非渴求的。

此外,下沉市场的消费者可能对产品的理解不那么透彻,难以自助完成保险的选择和购买,依然需要代理人的帮助。

因此,“金字塔”下的缘故销售和“增员就是增客户”的模式依然是下沉市场成本最低、效率最高的销售模式。

与下沉市场相反的是,在高端市场方面,代理人或将实现职业化发展。我们认为,随着中高端,特别是高端客户服务体系的持续完善,客户对保险公司品牌的认可度将会提升,中高端客户将从代理人向保险公司沉淀。

在良性循环下,不断强化的保险公司品牌在中高端客户的决策中将较代理人的“人情”具有更大的权重。

也就是说未来保险公司获取中高端客户更多的是依靠品牌而非代理人,这些公司的代理人的工作更多的是提供服务而非获客,代理人将从中介的角色转变为服务者的角色,此时对代理人的考核方式必然将发生变化,这些代理人未来或将并入保险公司实现职业化发展。

【今日保】已进驻以下媒体平台

今日头条 | 百度百家 | 腾讯企鹅号 | 新浪微博

和讯名家 | 金融界 | 东方财富 | 雪球 | 搜狐号

大鱼号 | 野马财经 | 网易号 | 知乎 | 一点资讯

抖音 | 微信视频 | 爱奇艺 | B站 | 快手 | 西瓜