编者按:本文来自“财经杂志”,作者 罗瑞兴 龚奕洁;36氪经授权转载。

一方面,出借人恐慌潮下,资本集中抽离,现金流不够强大的P2P被挤出;另一方面,头部效应加剧,机构资本开始重仓资质较好的合规P2P。雪崩式的行业出清,对中产及以下阶层形成一次财富洗劫。

行业“挤脓”,投资人“流血”。

累计用户数达287万的P2P平台投之家,7月13日发布公告称股东跑路,平台逾期202亿元,让投资者猝不及防。

投之家常年以网贷之家兄弟公司作为招牌,今年宣布得到一家“上市公司母公司”的B轮融资。截至6月时,平台总成交额超过264亿元。一度被圈内人公认为“安全系数极高”。

30岁的纪泽在深圳从事汽车销售工作,2014年底开启自己的网贷投资的生涯。只投一个月到期的短期理财的他本来认为风险可控,但还是赶上了暴雷潮。本应该7月13日到期,实际年化收益率9%的投之家理财产品,没有如期到账。

作为P2P投资“老人”的他,在网贷之家推荐的入口得知投之家,投之前他“查过一遍所有工商信息,包括投之家的业务模式”。

“都是赚辛苦钱,我只希望能分三四次把钱打回账户,还本金就可以。”纪泽说。他告诉《财经》记者,他被拉到3个达到2000人上线的维权QQ群,希望借由集体维权拿回自己多年的储蓄。

金融严监管和宏观经济去杠杆背景下,P2P网贷行业迎来历史上又一轮“至暗时刻”。据不完全统计,今年6月以来,停业及问题平台数量为80家,平均每天就有近3家平台停业或出问题。仅7月18日当天,就有7家P2P平台暴雷。

恐慌情绪下纷纷撤资的P2P个人投资者,加快了这个1950亿美元行业的萎缩步伐。有人认为这是行业周期性的出清,但毋庸置疑,这是对中产及以下阶层的一次财富洗劫。

恐惧还在蔓延。一方面,出借人恐慌潮下,资本集中抽离,多米诺骨牌效应挤出现金流不够强大的P2P平台。据融360监测数据显示,上周(7.07-7.13)网贷行业成交量为405.17亿元,较前周环比回升下降5.90%,当周资金净流出额高达40.47亿元,其中14家平台资金净流出额均超过亿元。

另一方面,头部效应加剧,机构资本开始重仓资质较好的合规P2P平台。据零壹财经不完全统计,仅仅7月的第一周就有4家网贷平台获得融资,融资金额5亿余元。

“潮水退去,才知道谁在裸泳”。多位市场人士告诉《财经》记者,部分平台打着擦边球的超短期类现金贷模式、债权转让、期限和规模错配等产品,在市场形势不好的时候,导致流动性紧张,风险暴露。

有市场人士担心未来随着暴雷潮的持续,风险从不合规平台外溢,传导整个行业,导致行业资金缩减,对合规平台资金流造成较大影响。

也有市场人士认为,从中长期来看,对行业利好。“如果这波能把庞氏骗局拖垮,倒算是一件好事。”某头部机构内部人士告诉《财经》记者。

监管出手

暴雷潮中,以行业协会为主要力量,正在进行约束与自救。

7月19日,北京市互联网金融行业协会(下称“北京互金协会”)发布红头文件《加强业务合规性的风险提示函》,再次叫停“理财计划类”产品,鉴于其存在期限和规模错配等违规的可能,并表示,对已不具备继续营运条件、拟退出市场的机构,协会督促其制定清退方案。

7月18日,北京互金协会召开了一场由多家头部平台一把手出席的会议。据《财经》记者了解,叫停“理财计划类”产品并非协会要求,而是头部平台主动“要求”北京市互金协会出面叫停。

当日,北京互金协会在官方微博上发布消息称,北京将加快推进“数据管理机制”、“良性退出机制”、“白名单机制”、“风险缓释机制”、“媒体沟通和监督机制”以及“金融消费者教育机制”等六大机制的建设。

北京互金协会会长、宜信CEO唐宁在7月20日表示,“白名单”机制建设,推进分级分类工作,动态监测网贷机构的合规性,有效预防及化解风险。这项举措的提出,无疑将给行业注入一针强心剂。

市场部分声音将此轮行业暴雷潮归咎于监管层的网贷备案延期。

此前有市场担心,备案久拖不决会造成“劣币驱逐良币”。拥抱合规者,不但面临成本上升的压力,还需应对合规导致的用户体验下降造成的客户损失风险。“备案一再延期,一些机构索性继续按不合规的做法放手做,我们的成本上去了,用户体验下降了,很为难。”一位老牌P2P机构内部人士告诉《财经》记者。

但接近监管的人士指出,市场暴雷潮和备案延迟并没有必然的联系,事实上,当借新还旧的庞氏模式发展到一定规模的时候,必然会出现融资链条的断裂情况。某种意义上说,这是互联网金融乱象的继续出清。在监管看来,如果P2P平台按照监管要求做到了信息中介,而不再是信用中介,那么逻辑上不会存在暴雷的现象。

机构呼吁备案,本质上也是在呼吁监管背书。但事实上,监管对于网贷行业的整改情况是不满意的。一位接近监管的人士指出,行业乱象层出不穷,几乎没有几家整改到位。

央行副行长潘功胜在近日召开的互联网金融专项整治下一阶段工作部署动员会上指出,再用1到2年时间完成互联网金融风险专项整治,化解存量风险,消除风险隐患,同时初步建立适应互联网金融特点的监管制度体系。

监管也在推动网贷备案工作落地。新京报援引相关人士称,监管或将于7-8月间落实187条的网贷备案验收具体细则。据《财经》记者了解,这相当于监管部门的工作手册,而非向行业公开的标准。

《财经》记者了解到,重庆对辖内P2P机构明确表示“备案不停”。而且,重庆市金融办明确指出,备案的一个重要前提是必须要“清盘”,即完成存量产品的清理和兑付。

重庆市某机构人士表示,重庆很可能成为网贷监管的一个试点。而京沪深杭是P2P平台比较集中的地区,辖内P2P平台的数量庞大,监管压力也比较大。

“行业中有些平台流动性出现问题,可能要波动现两星期。”红岭创投董事长周世平表示。

在周世平看来,监管目前也很难有所作为,守住底线即可,即要严厉区分恶意圈钱欺骗投资者的平台与正规经营平台。

“未来希望监管尽快出台合理的政策,拿出一个统一标准,符合一家就备案一家,不要说哪些地方一定要有多少家,因为平台都是做全国的业务。”一位P2P平台高管告诉《财经》记者。

挤出“脓包”

事实上,这不是P2P行业在国内的第一次暴雷潮。从2013年开始到2016年,几乎每年都会有一轮集中暴雷。

PPmoney网贷CEO胡新告诉《财经》记者,以往的P2P暴雷潮是行业由乱而治的过程,是监管不断落地的过程。但在他看来,近期行业不断出现平台逾期或暴雷事件,无论是数量,还是平台成交量,都比此前要多。

此轮暴雷的原因也更为复杂。

除了行业周期性的优胜劣汰外,此轮雷暴受到宏观经济政策去杠杆的影响,流动性收缩,导致中小平台的运营因此承受较大压力,再加上备案延期的影响,不堪压力的平台被迫退出。风险溢出效应对投资者的信心也产生一定干扰,行业恐慌蔓延,影响平台稳定运营。

一位股权投资人告诉《财经》记者,网贷平台的资产一般都是次级贷,平台盈利的逻辑通常是“用收益覆盖不良”,因此如果赶上去年现金贷风口的,已获得较高的收益,或许还能承担流动性风险;没有赶上的,比较容易出现流动性危机。

“P2P行业的资产类型是很复杂的,真正做小额分散、消费类型的借贷的平台是不多的。”拍拍贷副总裁申鑫告诉《财经》记者。据了解,一些平台的线下资产对接到房地产贷款、车贷等流动性差、高风险的领域。线上只是一个收集资金的端口,就是一个理财端。

事实上,自去年网贷监管再升级、清理现金贷以来,不少平台的逾期风险增加,催收难度增大。今年以来,“等着平台爆雷”,更成为不少老赖们的期待。

在多位市场内人士看来,这是此轮暴雷潮的主要助推力之一。资产端的一些骗贷公司,以及恶意欠款的借款人,恶意骗贷或借款,导致坏账率提升,这是部分逾期及暴雷平台的苦衷。

市场人士还担心,随着暴雷潮持续,风险从有问题的平台外溢,传导整个行业,行业资金缩减。

一位市场观察者告诉《财经》记者,对于P2P平台的关键指标,“应该看在贷余额,交易量不是很好的参考维度,有一些都是超短期的,交易量自然高”。

根据中国互联网金融协会定义,在贷余额是指截至统计时点,平台所有借款人尚未偿还的本金总金额(不包括利息部分)。

行业风险的集聚并非旦夕之功。虽然有一系列限额、存管等规定,单网贷规模在整治期间不降反升。网贷之家的数据显示,P2P行业的在贷余额,从两年前的5400亿元,扩张到目前的超过1.3万亿元。

这场行业洗牌也重新带来了一场关于P2P平台是否有价值的争论。一个问题被频频抛出:中国真的需要这么多P2P吗?真的有这么多小微企业需要P2P吗?

世界银行首席信息安全官Clay R.Lin今年6月在公开场合表示,根据世行的估计,小额贷款的资金缺口大约有5.2兆。Clay R.Lin根据世界银行的统计估算中国约有1亿多人没有被银行信贷体系覆盖。有大概超过2.5亿万小微企业,没有办法取得金融方面的服务。

“这些虽然是一个存在的缺口,它也代表了很大的机遇,根据一项报告,在将来生意上的机会大概每年有2000亿元左右的生意机会,如果你提供小微企业的贷款的话,这个生意的发展有可能到每年可以增加2000千亿元收入的机会。”Clay R.Lin表示。

存在是合理的,在多位市场人士看来,P2P在服务小微企业、服务消费信贷上是有价值的,“只是在过往的几年,被利用这张皮,干了很多别的事情”。

多位市场人士呼吁,P2P平台应该回归本源。“P2P本身就应该是资产和资金一一对应,不然就会存在解释的空间,真实的借贷需求,和相应的借贷。”申鑫表示。

“这是P2P领域的供给侧改革。”一位市场人士说。

龙头的危与机

“这个行业99%的平台都不会走下去的。”申鑫告诉《财经》记者。

在中国人民大学重阳金融研究院高级研究员董希淼看来,当下P2P网贷这种大调整、大分化的情况,与我国信托业发展的历史很相似。

“上世纪80年代,我国各家银行、各部委和各地政府等纷纷设立信托投资公司,信托机构大量出现。从1980年到1982年底,全国各类信托投资机构已有620多家。但经过多年的清理整顿、优胜劣汰,信托公司数量一度下降到50家左右,到目前信托公司仅68家,集中度大大提升,行业平稳发展。”董希淼说。

中金在研报中表示,P2P退潮或仍将持续2年-3年。“在满足监管合规要求基础上,再考虑运营成本的攀升,预计三年后正常运转平台不超过200家,即目前运营平台的10%左右。”中金表示。

行业马太效应加剧。据中金的研报,目前行业前100家平台合计贷款余额占成交量比例为70%到75%,中金认为,未来集中度仍将持续提升。

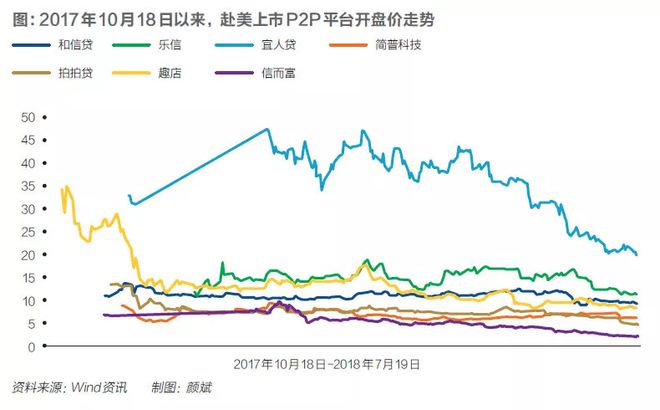

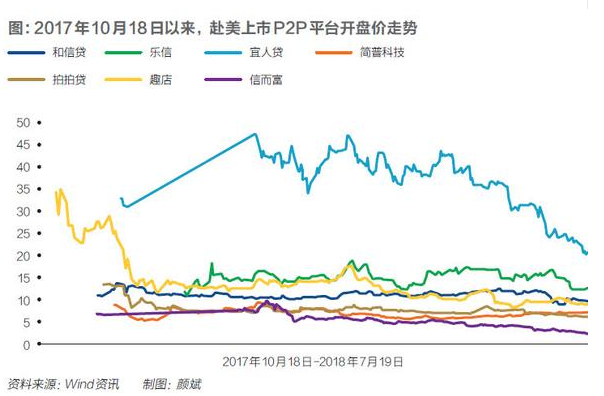

洗牌期挤掉了不合规及能力弱小的竞争者,但也不可避免地影响到了头部平台。市场恐慌蔓延到了二级市场。头部平台中,在美国上市的拍拍贷和宜人贷今年分别下跌41%和56%,信而富今年累计跌幅达到63%。

中金分析师姚泽宇认为,头部平台短期盈利能力受到影响,中期则面临平台定位难题,长期或受传统金融机构和互联网平台下沉的冲击。目前约有3亿信用卡人群,每年银行新发行信用卡超过1亿张,目前蚂蚁花呗用户超过1亿。

行业洗牌期,市场信心是关键的砝码,头部机构在积极提升市场信心。7月19日,在美国上市的拍拍贷发布《网站运营方注册资本金增资实缴的预公告》将注册资本金增至10亿元人民币。

宜信CEO唐宁近日在公开演讲中表示,网贷行业一定能好,一定有光明前景,一定大有可为,面向小微、面向三农的需求也是大有可为。“这是关于网贷模式、行业前景的根本性判断。”唐宁说。

行业洗牌的终局或是一场“剩者为王”的战役。胡新认为,一批在细分领域各具特色、占据主导优势的头部平台依然有能力、有希望、有信心共享行业合规发展带来的成果。

洗牌的另一面是金融科技风口的方兴未艾。懒财金服CEO陶伟杰告诉《财经》记者,互联金融行业通过科技与金融的深度融合,是未来行业的机会所在。

机构资本抓住行业洗牌的窗口期,重仓部分资质较好或者有特色的P2P平台。据零壹财经不完全统计,仅仅7月的第一周就有4家网贷平台获得融资,融资金额5亿余元。

洗牌期后,行业又进入一个新的发展阶段。“未来都是合规的大平台的竞争,对平台的人才需求、运营能力及成本控制提出了更高的要求,竞争无疑会更加激烈。”胡新告诉《财经》记者。

行业“挤脓”,投资人“流血”。

累计用户数达287万的P2P平台投之家,7月13日发布公告称股东跑路,平台逾期202亿元,让投资者猝不及防。

投之家常年以网贷之家兄弟公司作为招牌,今年宣布得到一家“上市公司母公司”的B轮融资。截至6月时,平台总成交额超过264亿元。一度被圈内人公认为“安全系数极高”。

30岁的纪泽在深圳从事汽车销售工作,2014年底开启自己的网贷投资的生涯。只投一个月到期的短期理财的他本来认为风险可控,但还是赶上了暴雷潮。本应该7月13日到期,实际年化收益率9%的投之家理财产品,没有如期到账。

作为P2P投资“老人”的他,在网贷之家推荐的入口得知投之家,投之前他“查过一遍所有工商信息,包括投之家的业务模式”。

“都是赚辛苦钱,我只希望能分三四次把钱打回账户,还本金就可以。”纪泽说。他告诉《财经》记者,他被拉到3个达到2000人上线的维权QQ群,希望借由集体维权拿回自己多年的储蓄。

金融严监管和宏观经济去杠杆背景下,P2P网贷行业迎来历史上又一轮“至暗时刻”。据不完全统计,今年6月以来,停业及问题平台数量为80家,平均每天就有近3家平台停业或出问题。仅7月18日当天,就有7家P2P平台暴雷。

恐慌情绪下纷纷撤资的P2P个人投资者,加快了这个1950亿美元行业的萎缩步伐。有人认为这是行业周期性的出清,但毋庸置疑,这是对中产及以下阶层的一次财富洗劫。

恐惧还在蔓延。一方面,出借人恐慌潮下,资本集中抽离,多米诺骨牌效应挤出现金流不够强大的P2P平台。据融360监测数据显示,上周(7.07-7.13)网贷行业成交量为405.17亿元,较前周环比回升下降5.90%,当周资金净流出额高达40.47亿元,其中14家平台资金净流出额均超过亿元。

另一方面,头部效应加剧,机构资本开始重仓资质较好的合规P2P平台。据零壹财经不完全统计,仅仅7月的第一周就有4家网贷平台获得融资,融资金额5亿余元。

“潮水退去,才知道谁在裸泳”。多位市场人士告诉《财经》记者,部分平台打着擦边球的超短期类现金贷模式、债权转让、期限和规模错配等产品,在市场形势不好的时候,导致流动性紧张,风险暴露。

有市场人士担心未来随着暴雷潮的持续,风险从不合规平台外溢,传导整个行业,导致行业资金缩减,对合规平台资金流造成较大影响。

也有市场人士认为,从中长期来看,对行业利好。“如果这波能把庞氏骗局拖垮,倒算是一件好事。”某头部机构内部人士告诉《财经》记者。

监管出手

暴雷潮中,以行业协会为主要力量,正在进行约束与自救。

7月19日,北京市互联网金融行业协会(下称“北京互金协会”)发布红头文件《加强业务合规性的风险提示函》,再次叫停“理财计划类”产品,鉴于其存在期限和规模错配等违规的可能,并表示,对已不具备继续营运条件、拟退出市场的机构,协会督促其制定清退方案。

7月18日,北京互金协会召开了一场由多家头部平台一把手出席的会议。据《财经》记者了解,叫停“理财计划类”产品并非协会要求,而是头部平台主动“要求”北京市互金协会出面叫停。

当日,北京互金协会在官方微博上发布消息称,北京将加快推进“数据管理机制”、“良性退出机制”、“白名单机制”、“风险缓释机制”、“媒体沟通和监督机制”以及“金融消费者教育机制”等六大机制的建设。

北京互金协会会长、宜信CEO唐宁在7月20日表示,“白名单”机制建设,推进分级分类工作,动态监测网贷机构的合规性,有效预防及化解风险。这项举措的提出,无疑将给行业注入一针强心剂。

市场部分声音将此轮行业暴雷潮归咎于监管层的网贷备案延期。

此前有市场担心,备案久拖不决会造成“劣币驱逐良币”。拥抱合规者,不但面临成本上升的压力,还需应对合规导致的用户体验下降造成的客户损失风险。“备案一再延期,一些机构索性继续按不合规的做法放手做,我们的成本上去了,用户体验下降了,很为难。”一位老牌P2P机构内部人士告诉《财经》记者。

但接近监管的人士指出,市场暴雷潮和备案延迟并没有必然的联系,事实上,当借新还旧的庞氏模式发展到一定规模的时候,必然会出现融资链条的断裂情况。某种意义上说,这是互联网金融乱象的继续出清。在监管看来,如果P2P平台按照监管要求做到了信息中介,而不再是信用中介,那么逻辑上不会存在暴雷的现象。

机构呼吁备案,本质上也是在呼吁监管背书。但事实上,监管对于网贷行业的整改情况是不满意的。一位接近监管的人士指出,行业乱象层出不穷,几乎没有几家整改到位。

央行副行长潘功胜在近日召开的互联网金融专项整治下一阶段工作部署动员会上指出,再用1到2年时间完成互联网金融风险专项整治,化解存量风险,消除风险隐患,同时初步建立适应互联网金融特点的监管制度体系。

监管也在推动网贷备案工作落地。新京报援引相关人士称,监管或将于7-8月间落实187条的网贷备案验收具体细则。据《财经》记者了解,这相当于监管部门的工作手册,而非向行业公开的标准。

《财经》记者了解到,重庆对辖内P2P机构明确表示“备案不停”。而且,重庆市金融办明确指出,备案的一个重要前提是必须要“清盘”,即完成存量产品的清理和兑付。

重庆市某机构人士表示,重庆很可能成为网贷监管的一个试点。而京沪深杭是P2P平台比较集中的地区,辖内P2P平台的数量庞大,监管压力也比较大。

“行业中有些平台流动性出现问题,可能要波动现两星期。”红岭创投董事长周世平表示。

在周世平看来,监管目前也很难有所作为,守住底线即可,即要严厉区分恶意圈钱欺骗投资者的平台与正规经营平台。

“未来希望监管尽快出台合理的政策,拿出一个统一标准,符合一家就备案一家,不要说哪些地方一定要有多少家,因为平台都是做全国的业务。”一位P2P平台高管告诉《财经》记者。

挤出“脓包”

事实上,这不是P2P行业在国内的第一次暴雷潮。从2013年开始到2016年,几乎每年都会有一轮集中暴雷。

PPmoney网贷CEO胡新告诉《财经》记者,以往的P2P暴雷潮是行业由乱而治的过程,是监管不断落地的过程。但在他看来,近期行业不断出现平台逾期或暴雷事件,无论是数量,还是平台成交量,都比此前要多。

此轮暴雷的原因也更为复杂。

除了行业周期性的优胜劣汰外,此轮雷暴受到宏观经济政策去杠杆的影响,流动性收缩,导致中小平台的运营因此承受较大压力,再加上备案延期的影响,不堪压力的平台被迫退出。风险溢出效应对投资者的信心也产生一定干扰,行业恐慌蔓延,影响平台稳定运营。

一位股权投资人告诉《财经》记者,网贷平台的资产一般都是次级贷,平台盈利的逻辑通常是“用收益覆盖不良”,因此如果赶上去年现金贷风口的,已获得较高的收益,或许还能承担流动性风险;没有赶上的,比较容易出现流动性危机。

“P2P行业的资产类型是很复杂的,真正做小额分散、消费类型的借贷的平台是不多的。”拍拍贷副总裁申鑫告诉《财经》记者。据了解,一些平台的线下资产对接到房地产贷款、车贷等流动性差、高风险的领域。线上只是一个收集资金的端口,就是一个端。

事实上,自去年网贷监管再升级、清理现金贷以来,不少平台的逾期风险增加,催收难度增大。今年以来,“等着平台爆雷”,更成为不少老赖们的期待。

在多位市场内人士看来,这是此轮暴雷潮的主要助推力之一。资产端的一些骗贷公司,以及恶意欠款的借款人,恶意骗贷或借款,导致坏账率提升,这是部分逾期及暴雷平台的苦衷。

市场人士还担心,随着暴雷潮持续,风险从有问题的平台外溢,传导整个行业,行业资金缩减。

一位市场观察者告诉《财经》记者,对于P2P平台的关键指标,“应该看在贷余额,交易量不是很好的参考维度,有一些都是超短期的,交易量自然高”。

根据中国协会定义,在贷余额是指截至统计时点,平台所有借款人尚未偿还的本金总金额(不包括利息部分)。

行业风险的集聚并非旦夕之功。虽然有一系列限额、存管等规定,单网贷规模在整治期间不降反升。网贷之家的数据显示,P2P行业的在贷余额,从两年前的5400亿元,扩张到目前的超过1.3万亿元。

这场行业洗牌也重新带来了一场关于P2P平台是否有价值的争论。一个问题被频频抛出:中国真的需要这么多P2P吗?真的有这么多小微企业需要P2P吗?

世界银行首席信息安全官Clay R.Lin今年6月在公开场合表示,根据世行的估计,小额贷款的资金缺口大约有5.2兆。Clay R.Lin根据世界银行的统计估算中国约有1亿多人没有被银行信贷体系覆盖。有大概超过2.5亿万小微企业,没有办法取得金融方面的服务。

“这些虽然是一个存在的缺口,它也代表了很大的机遇,根据一项报告,在将来生意上的机会大概每年有2000亿元左右的生意机会,如果你提供小微企业的贷款的话,这个生意的发展有可能到每年可以增加2000千亿元收入的机会。”Clay R.Lin表示。

存在是合理的,在多位市场人士看来,P2P在服务小微企业、服务消费信贷上是有价值的,“只是在过往的几年,被利用这张皮,干了很多别的事情”。

多位市场人士呼吁,P2P平台应该回归本源。“P2P本身就应该是资产和资金一一对应,不然就会存在解释的空间,真实的借贷需求,和相应的借贷。”申鑫表示。

“这是P2P领域的供给侧改革。”一位市场人士说。

龙头的危与机

“这个行业99%的平台都不会走下去的。”申鑫告诉《财经》记者。

在中国人民大学重阳金融研究院高级研究员董希淼看来,当下P2P网贷这种大调整、大分化的情况,与我国信托业发展的历史很相似。

“上世纪80年代,我国各家银行、各部委和各地政府等纷纷设立信托投资公司,信托机构大量出现。从1980年到1982年底,全国各类信托投资机构已有620多家。但经过多年的清理整顿、优胜劣汰,信托公司数量一度下降到50家左右,到目前信托公司仅68家,集中度大大提升,行业平稳发展。”董希淼说。

中金在研报中表示,P2P退潮或仍将持续2年-3年。“在满足监管合规要求基础上,再考虑运营成本的攀升,预计三年后正常运转平台不超过200家,即目前运营平台的10%左右。”中金表示。

行业马太效应加剧。据中金的研报,目前行业前100家平台合计贷款余额占成交量比例为70%到75%,中金认为,未来集中度仍将持续提升。

洗牌期挤掉了不合规及能力弱小的竞争者,但也不可避免地影响到了头部平台。市场恐慌蔓延到了二级市场。头部平台中,在美国上市的拍拍贷和宜人贷今年分别下跌41%和56%,信而富今年累计跌幅达到63%。

中金分析师姚泽宇认为,头部平台短期盈利能力受到影响,中期则面临平台定位难题,长期或受传统金融机构和互联网平台下沉的冲击。目前约有3亿信用卡人群,每年新发行信用卡超过1亿张,目前蚂蚁花呗用户超过1亿。

行业洗牌期,市场信心是关键的砝码,头部机构在积极提升市场信心。7月19日,在美国上市的拍拍贷发布《网站运营方注册资本金增资实缴的预公告》将注册资本金增至10亿元人民币。

宜信CEO唐宁近日在公开演讲中表示,网贷行业一定能好,一定有光明前景,一定大有可为,面向小微、面向三农的需求也是大有可为。“这是关于网贷模式、行业前景的根本性判断。”唐宁说。

行业洗牌的终局或是一场“剩者为王”的战役。胡新认为,一批在细分领域各具特色、占据主导优势的头部平台依然有能力、有希望、有信心共享行业合规发展带来的成果。

洗牌的另一面是金融科技风口的方兴未艾。懒财金服CEO陶伟杰告诉《财经》记者,互联金融行业通过科技与金融的深度融合,是未来行业的机会所在。

机构资本抓住行业洗牌的窗口期,重仓部分资质较好或者有特色的平台。据零壹财经不完全统计,仅仅7月的第一周就有4家网贷平台获得融资,金额5亿余元。

洗牌期后,行业又进入一个新的发展阶段。“未来都是合规的大平台的竞争,对平台的人才需求、运营能力及成本控制提出了更高的要求,竞争无疑会更加激烈。”胡新告诉《财经》记者。

来源: 《财经》杂志

银行网点销售的保险产品并非银行理财产品、车辆不存在“全险”之说、故意隐瞒信息将导致出险拒赔……为让保险消费者明明白白买保险,温州市消费者权益保护委员会、温州市保险行业协会联合发布十大保险消费提示。