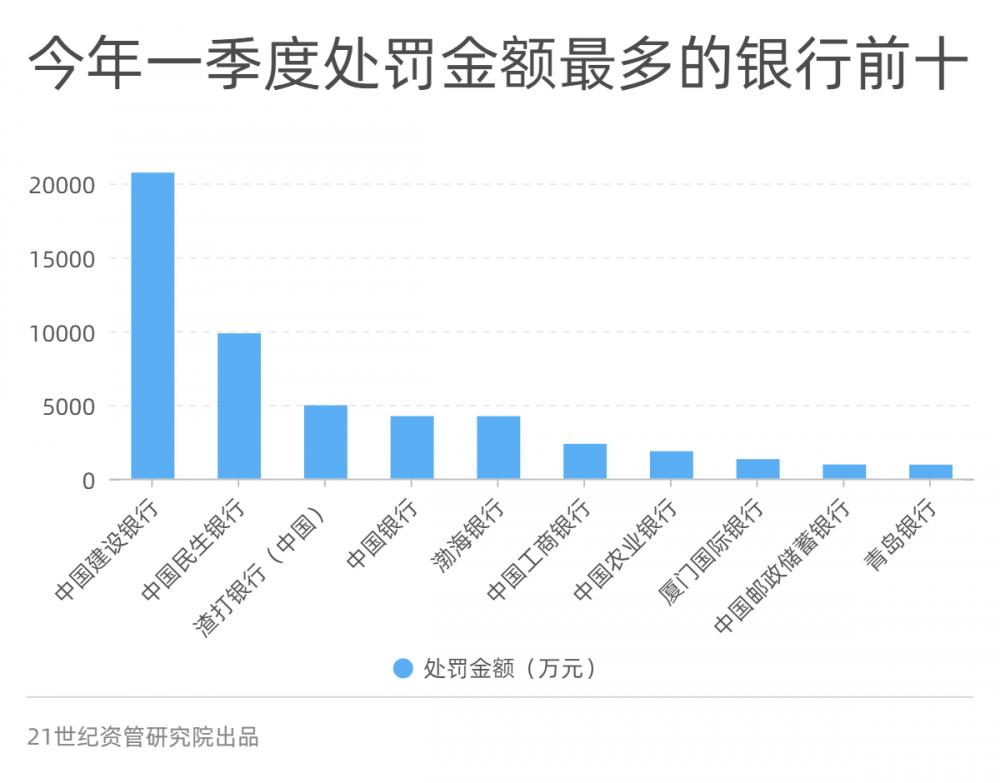

金融机构今年一季度共收到金融六司3185张罚单,合计处罚金额9.8亿。其中建行一家今年一季度就被罚了2.07亿。

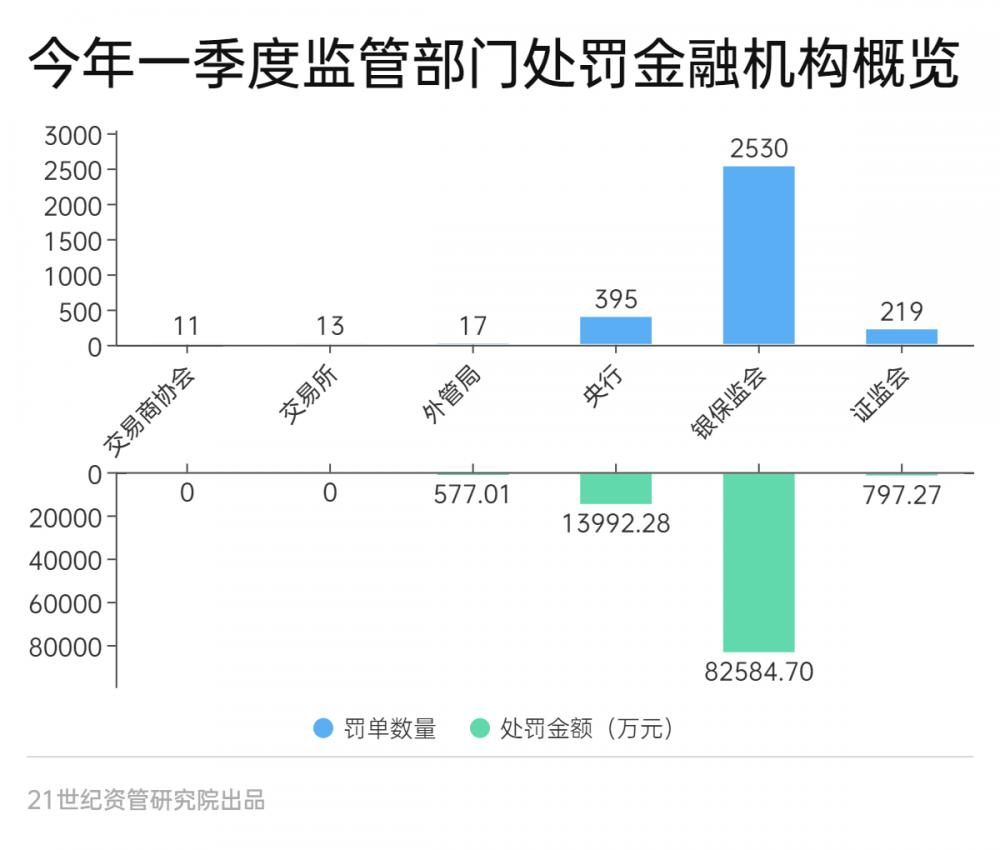

今年一季度给金融机构开罚单最多的依次是银保监会、央行、证监会,其中银保监会今年一季度开2530张罚单,合计处罚8.26亿,主要是由于银保监会主要负责监管的银行和保险机构分支机构较多,处罚频次较高。央行今年一季度也开出395张罚单,处罚金额达1.4亿。

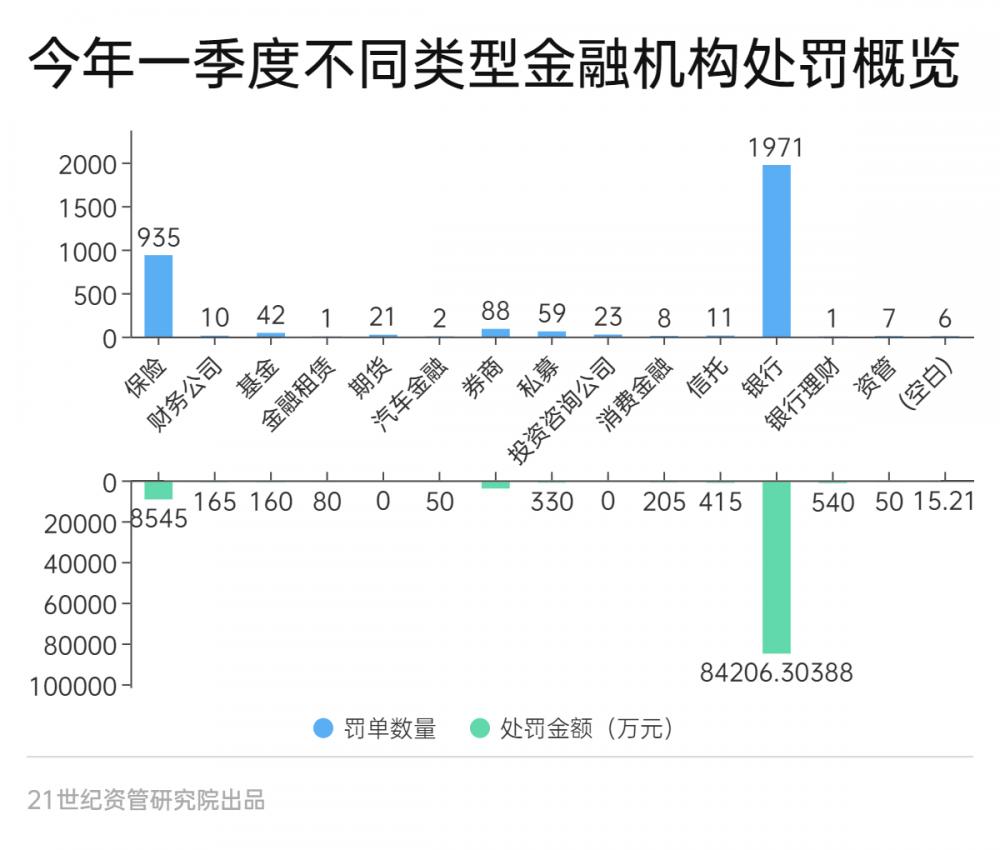

从不同类型机构来看,拥有众多网点的银行机构为今年一季度收罚单最多的金融机构,合计被罚8.42亿。其他类机构处罚金额均在1亿以下。

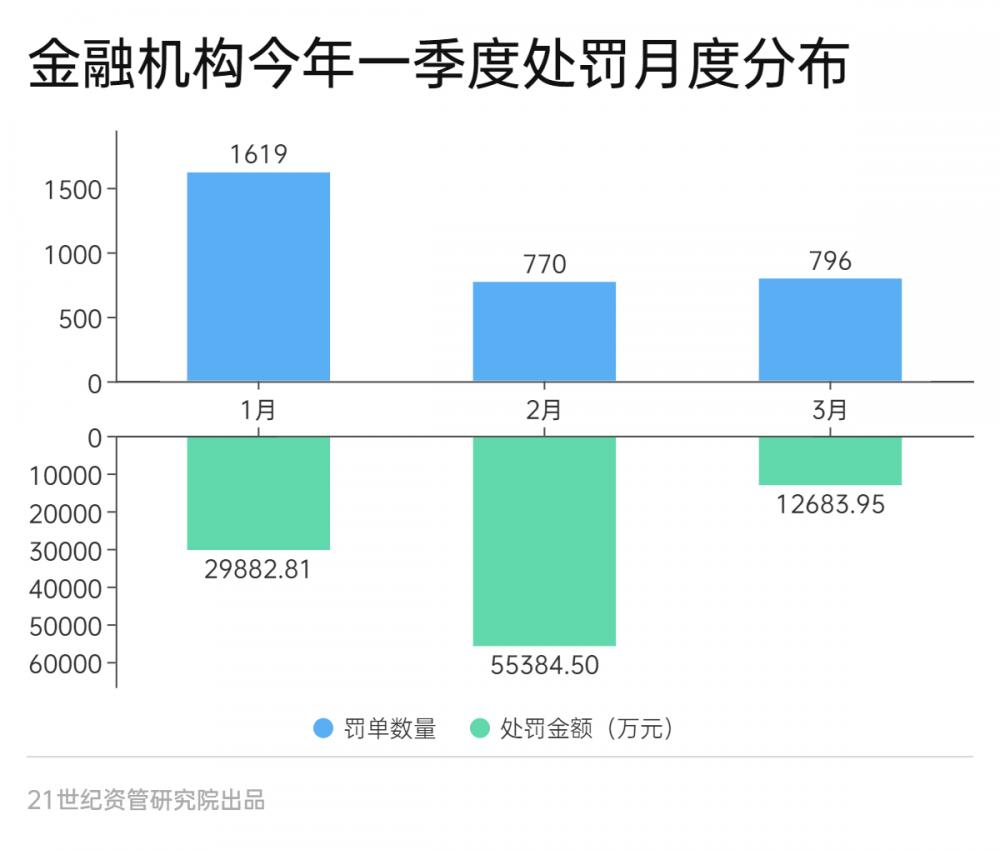

从月度分布来看,今年一季度以1月份罚单最多,2月份处罚金额最多,3月份处罚金额和罚单均明显减少。由于此次统计的数据为最新数据,可能跟此前统计的1、2月数据略有差异。

今年一季度典型合规问题方面,包括、、烟台银行、昆仑银行、龙江银行等多家银行今年一季度因互联网贷款业务违规被处罚,其中主要涉及互联网贷款管理不到位甚至严重缺失、互联网贷款风险管理体系不健全、违规开展异地互联网贷款业务等违规行为。

宣传违规为今年一季度处罚力度较大的违规行为之一,包括银保监会、央行和证监会及其派出机构均对宣传违规处罚力度不小。

本期报告主要内容包括:

1、金融行业今年一季度被罚总体情况(监管部门处罚概览、处罚月度分布、不同类型金融机构处罚概览)

2、银行机构和非银机构今年一季度处罚排行

3、大额罚单分析

4、今年一季度典型合规问题

5、金融机构被列为被执行人、失信被执行人情况

6、金融机构今年一季度被罚缘由分布

一、金融行业今年一季度被罚总体情况

二、银行机构和非银机构今年一季度处罚排行

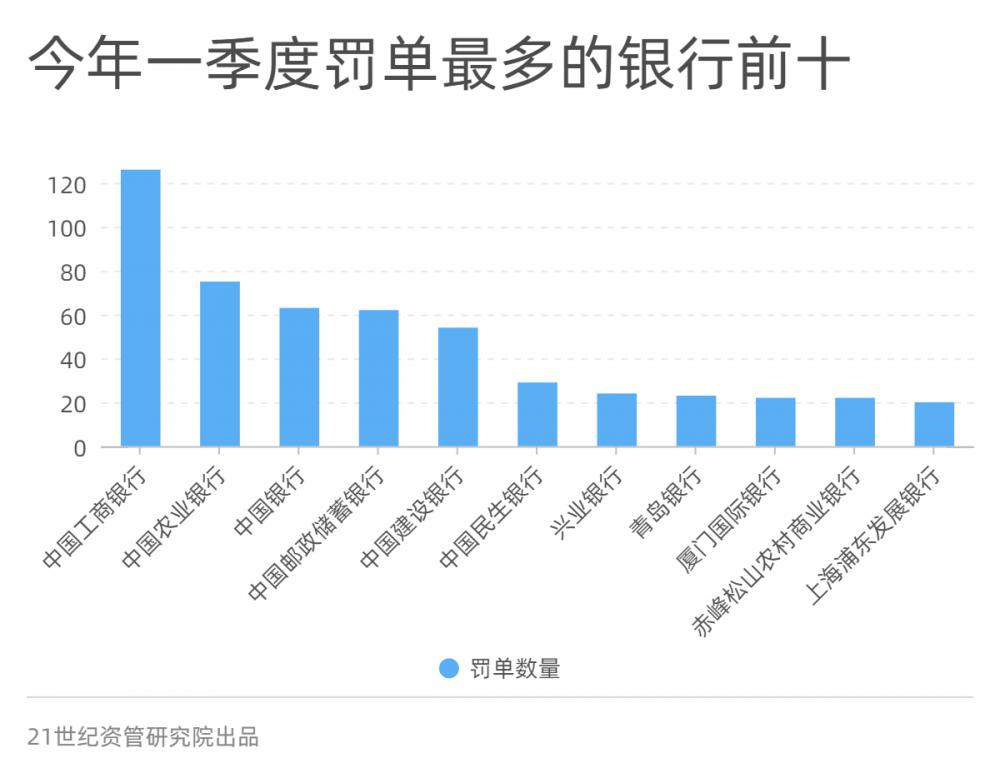

今年一季度罚单最多的银行为,收126张罚单,其次是,收75张罚单,中国银行以63张罚单排第三。若论处罚金额,建行以2.07亿遥遥领先,农行、中国银行分别排第二、第三。

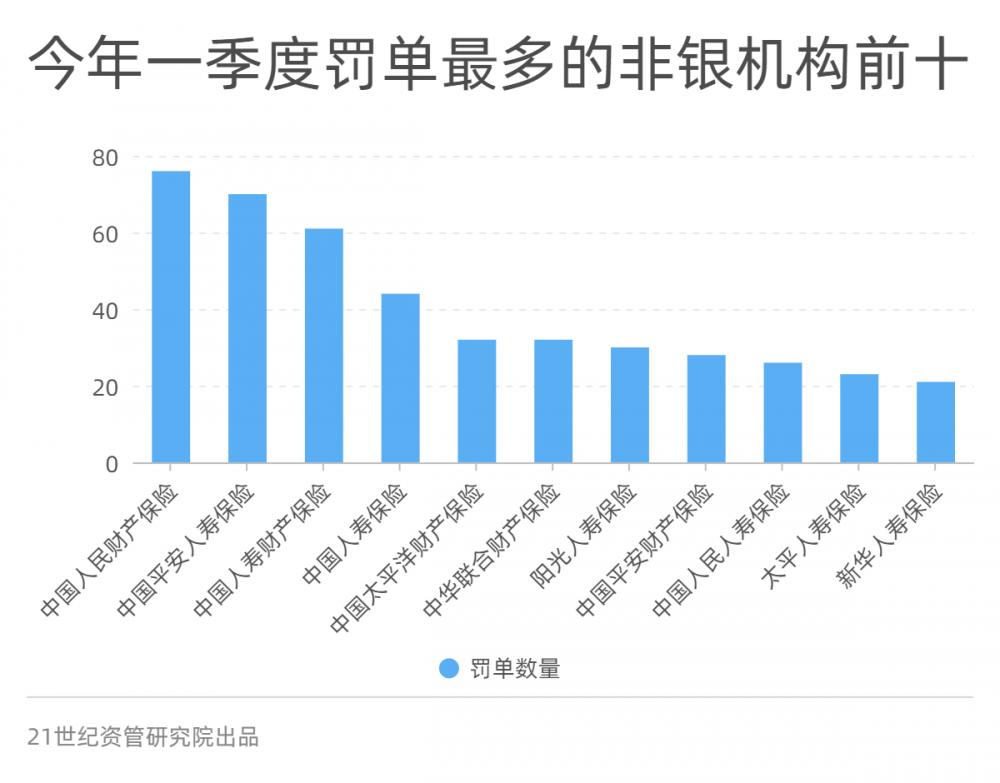

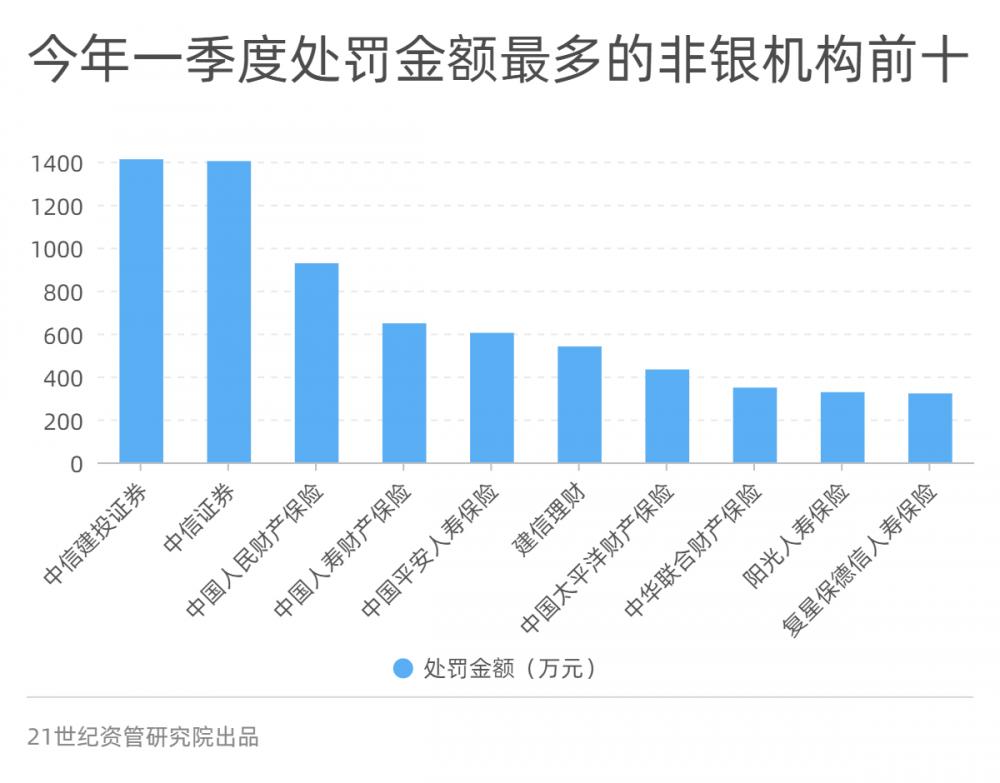

今年一季度罚单最多的非银机构为中国人民财产保险,人寿保险、财产保险罚单数量分别排第二、第三。若论处罚金额,则两家券商证券、分别排第一、第二,中国人民财产保险排第三。

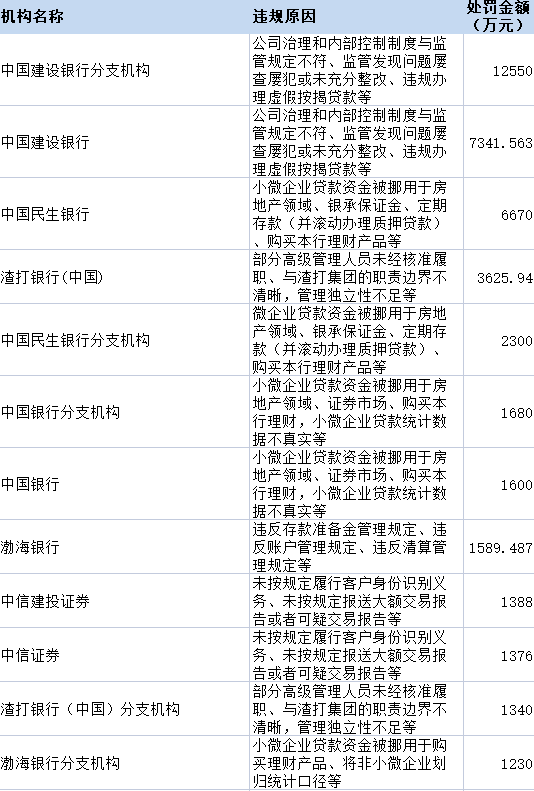

三、超千万大额罚单分析

今年一季度的上千万的大额罚单共12张,其中大部分为银保监会现场检查后开出的大额罚单。包括、、中国银行、渣打银行中国、渤海银行等银行的总行和分支机构同时被处罚。

据银保监会此前通报,对中国银行、民生银行、渤海银行开展的支持民营企业及小微企业重大政策落实专项现场检查中发现,上述机构存在贷款资金被挪用、统计数据不真实、重大关联交易审议程序不规范等违法违规行为。建设银行、渣打中国则主要存在服务收费质价不符、贷款管理严重违反审慎经营规则、理财业务投资运作不合规等多项违法违规行为。五家金融机构及相关责任人员合计被罚没3.88亿。

两家券商中信证券、中信建投证券的大额罚单则主要由于违反反洗钱法被央行处罚,涉及包括未按规定履行客户身份识别义务、未按规定报送大额交易报告或者可疑交易报告等违法违规行为。

四、今年一季度典型合规问题

1、建信理财因承接母行划转产品管理不到位等被处罚

理财公司处罚趋于常态化,今年一季度建信理财因承接母行划转产品管理不到位等六项违法行为被罚540万元。这是自2022年6月银保监会对理财公司开出首批罚单以来,银保监会开出的第三批罚单。

建信理财此次被处罚的原因除了承接母行划转产品管理不到位外,还包括现金管理类理财产品使用摊余成本法未采用影子定价进行风险控制、开放式公募理财产品持有高流动性资产比例不达标、未严格执行合作机构管理要求,以及与母行隔离不到位,个别人员异地办公等。

其中“现金管理类理财产品使用摊余成本法未采用影子定价进行风险控制”违反了相关政策法规,银保监会、央行2021年发布的《关于规范现金管理类理财产品管理有关事项的通知》明确规定,“现金管理类产品采用摊余成本法进行核算的,应当采用影子定价的风险控制手段,对摊余成本法计算的资产净值的公允性进行评估。”

去年以来已经有4家理财公司被处罚,第一批处罚为2022年6月中银理财、光大理财被处罚,第二批处罚为2022年10月农银理财被处罚。

“开放式公募理财产品持有高流动性资产比例不达标”为目前为止理财公司处罚频次较高的违规行为,此次建信理财以及此前光大理财、农银理财也因此被处罚过。

去年被罚的3家理财公司的违法违规行为均包括公募理财产品持有单只证券比例超标,光大理财不但存在公募理财产品持有单只证券比例超标的问题,还存在公募理财产品持有单只公募基金的比例超标的问题。中银理财和农银理财被查出开放式公募理财产品杠杆水平超标的问题。

光大理财还存在理财产品宣传不一致不准确的问题,农银理财被处罚的案由则包括突出使用绝对数值展示业绩比较基准等。

2、多家银行因互联网贷款被挪用被处罚

互联网贷款随着近年来蓬勃发展和监管趋严,一些银行互联网贷款管理和风险控制未跟上的问题暴露出来。今年一季度包括中国银行、宁波银行、烟台银行、昆仑银行、龙江银行等多家银行因互联网贷款业务违规被处罚,其中主要涉及互联网贷款管理不到位甚至严重缺失、互联网贷款风险管理体系不健全、违规开展异地互联网贷款业务等违规行为。

其中中国银行因“贷后管理不到位,个人互联网贷款部分资金违规流入限制性领域”被处罚。

龙江银行除了互联网贷款业务贷后管理严重缺失、互联网贷款风险管理体系不健全外,还被查出互联网贷款业务侵害借款人自主选择权和公平交易权、对增信机构违规收费行为管控不力,导致借款人综合融资成本过高等违法违规行为。

宁波银行则因违规开展异地互联网贷款业务、互联网贷款业务整改不到位等被处罚。银保监会2021年印发的《关于进一步规范商业银行互联网贷款业务的通知严控跨地域经营》已明确严控跨地域经营,地方法人银行开展互联网贷款业务的,应服务于当地客户,不得跨注册地辖区开展互联网贷款业务。

3、一季度金融机构宣传违规处罚较多

在今年一季度的罚单中有96张罚单包含关键词“宣传”。尤其银行和保险机构此类处罚较多,监管部门方面包括银保监会、央行和证监会及派出机构均对宣传违规处罚力度不小。

比如央行给开的处罚金额达773.6万的罚单中处罚的违规行为就包括“对金融产品作出虚假或者引人误解的宣传”。央行福州中心支行给开的处罚金额764.6万元的罚单也处罚了“违反金融营销宣传管理规定”等违法违规行为。

渤海银行海口分行和重庆分行涉及基金宣传违规被地方证监局处罚,渤海银行海口分行因基金宣传违规被海南证监局处罚,据披露的处罚文件,渤海银行个别基金宣传材料登载基金过往业绩时,未以显著方式特别声明基金的过往业绩并不预示其未来表现,违反了《公开募集证券投资基金宣传推介材料管理暂行规定》(证监会公告〔2020〕59号)第六条的规定。

兴业银行重庆分行则涉及三大基金宣传违规行为被重庆证监局处罚,一是个别销售人员在不清楚投资者风险承受能力的情况下宣传推介基金产品;二是个别销售人员向投资者发送未经审核的基金宣传推介材料,评价某基金经理和某基金产品时无客观证据支撑;三是兴业银行重庆融侨半岛社区支行通过互联网向投资者宣传推介基金产品时未对支行互联网营销行为进行统一管理并监控留痕。

违规宣传预期收益率也是一大“禁区”,兰州金城支行因违规宣传理财产品预期收益率被甘肃银保监局处罚款30万元。

保险公司涉及较多的宣传违规行为包括虚列宣传费用、对保险条款内容和服务等做引人误解的宣传、销售宣传时将保险产品的结算利率与银行存款利率进行简单对比等。

五、金融机构被列为被执行人、失信被执行人情况

1.金融机构被法院列为被执行人情况

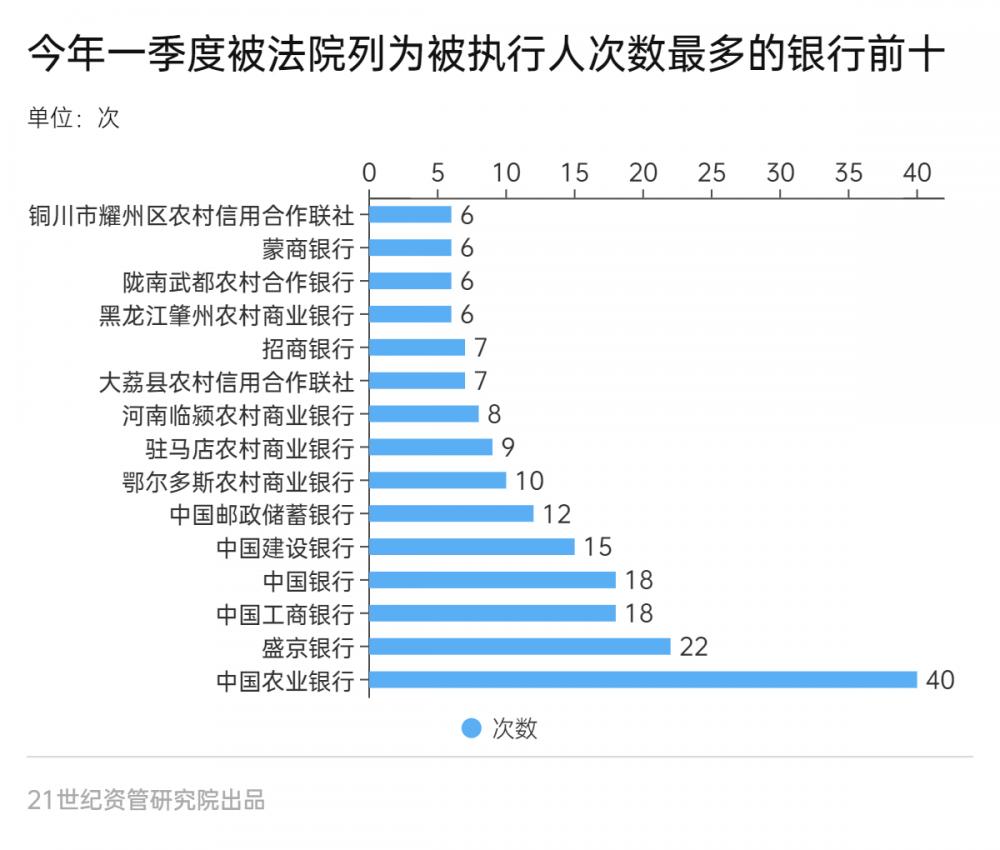

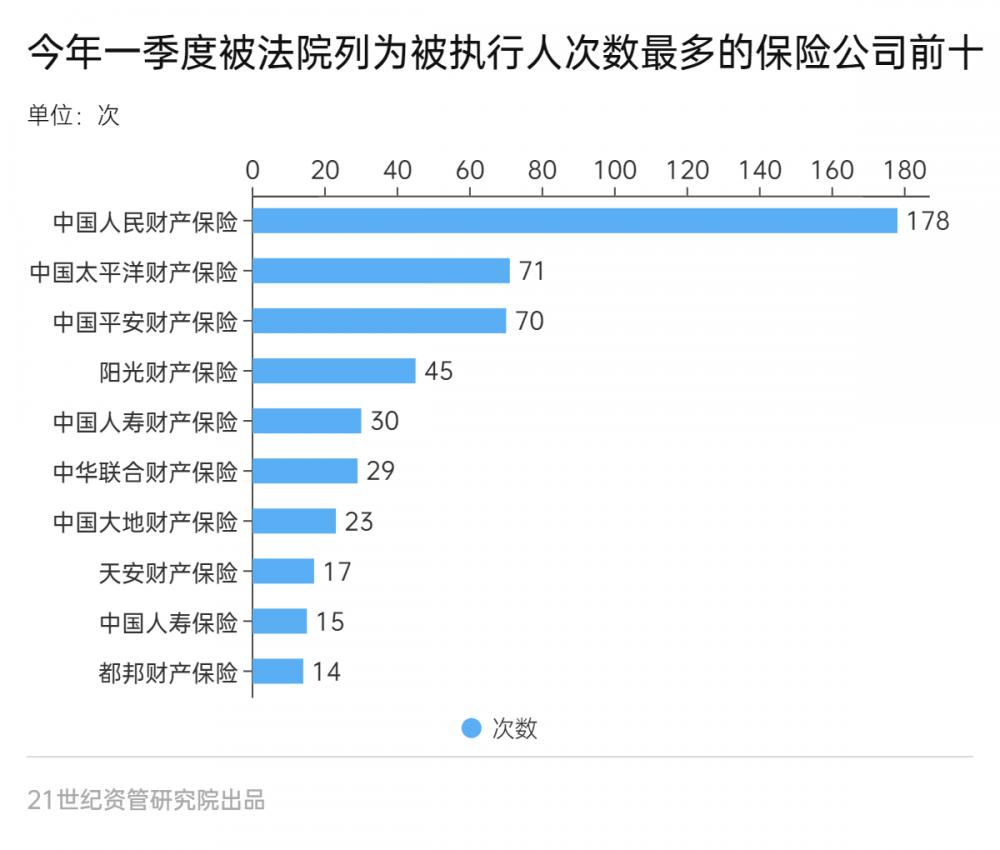

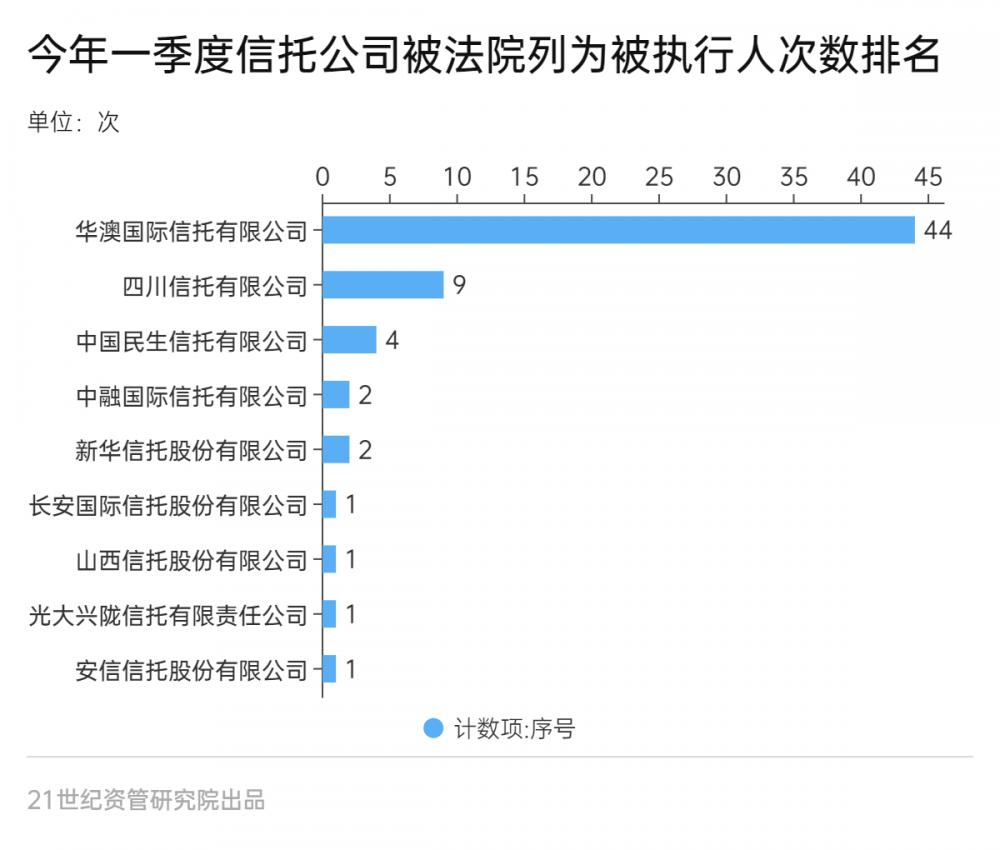

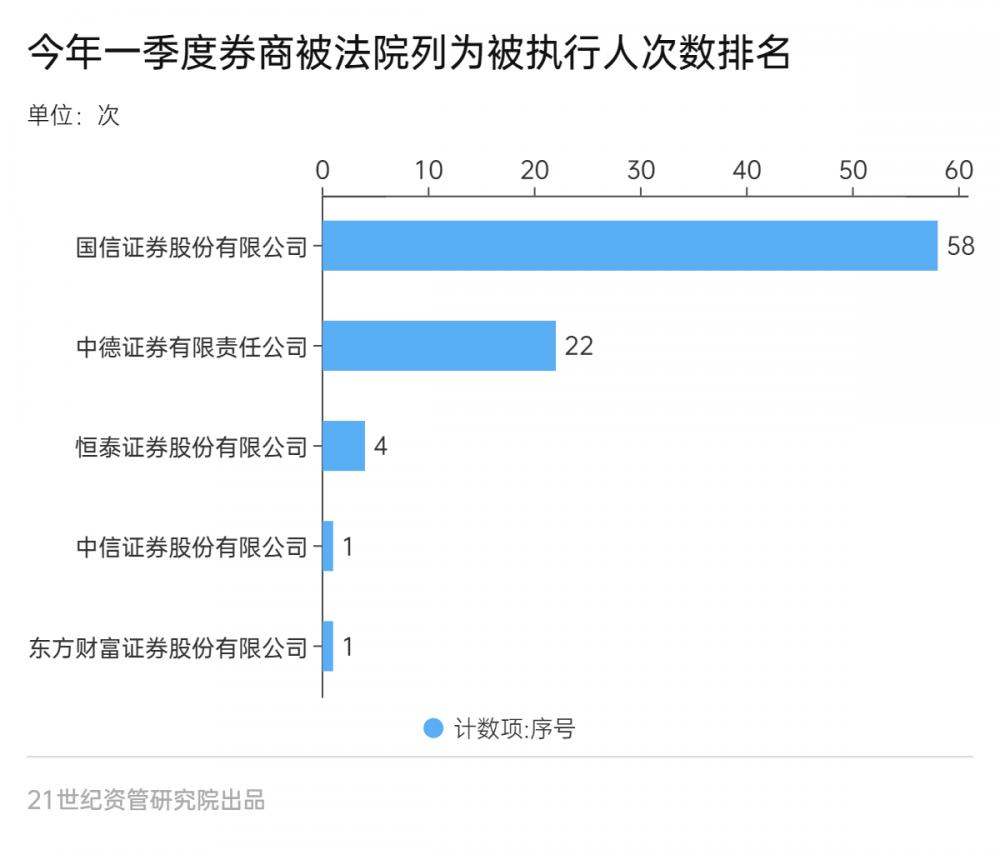

截至2023年4月12日,今年一季度金融机构被列为被执行人的信息有1470条(含已撤销,下同),其中银行有406条,保险公司631条,信托公司65条,券商(含券商资管)86条,基金(含公募、私募、创投等)104条。

今年一季度被列为被执行人最多的银行是农业银行,有40条被列为被执行人的记录,其次是盛京银行,有22条被列为被执行人的记录,排第三的是工商银行和中国银行,均有18条记录。

今年一季度被法院列为被执行人次数最多的保险公司是中国人民财产保险,有178条记录,遥遥领先,其次是中国财产保险,有71条记录,中国平安财产保险排第三。

信托公司中今年一季度被列为被执行人次数最多的是华澳国际信托,有44条记录,明显多于其他信托公司,其次是四川信托、民生信托。

券商则依然是被列为被执行人次数最多,国信证券面临不少股民集体诉讼,目前不少诉讼进入执行阶段。中德证券以22次被列为被执行人排第二。

基金今年一季度被列为被执行人次数最多的有泛海投资基金管理有限公司、钜洲资产管理(上海)有限公司、前海世纪基金管理有限公司和上海宝银创赢投资管理有限公司,四家公司今年一季度被法院列为被执行人次数均为8次。

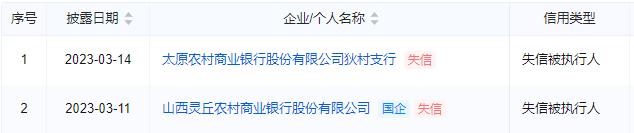

2、金融机构被列入失信被执行人名单情况

截至4月12日,今年一季度金融机构被列为失信被执行人的次数有49次,其中银行有两家被列为失信被执行人,分别为太原农村商业银行股份有限公司狄村支行和山西灵丘农村商业银行股份有限公司。

信托公司和券商今年一季度无被列为失信被执行人记录。基金今年一季度有34条被列为失信被执行人的记录,主要是私募和基金销售机构,其中被列为失信被执行人次数最多的为上海世祖资产管理有限公司,有8次记录,其次是深圳前海凯恩斯基金销售有限公司和上海立垚资产管理有限公司。

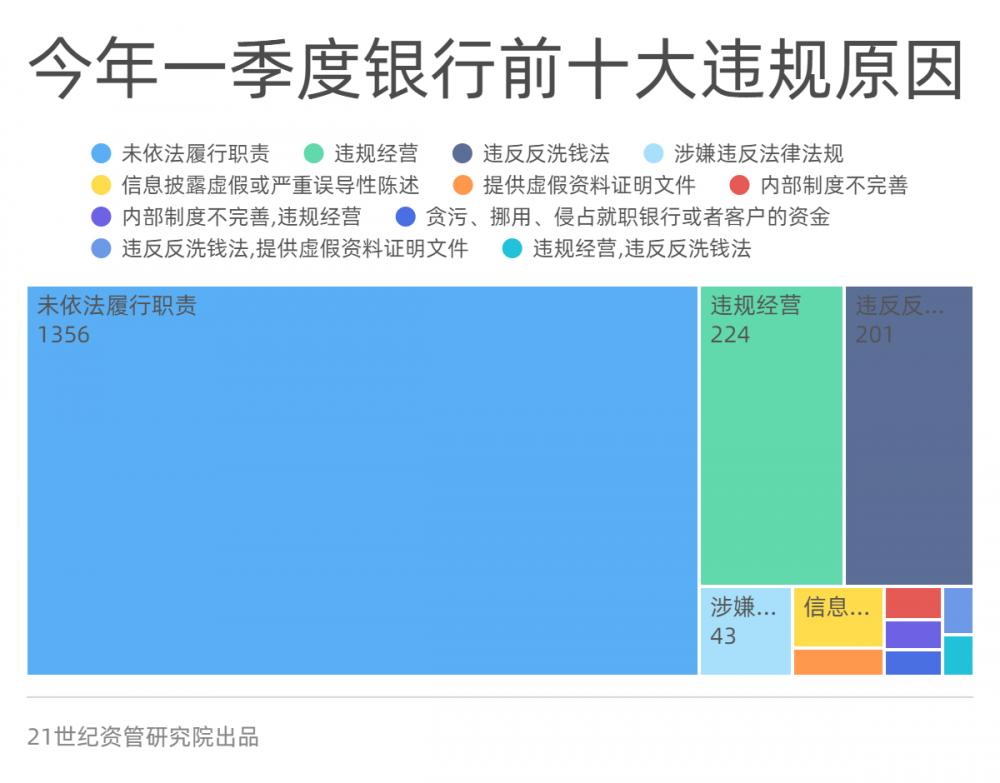

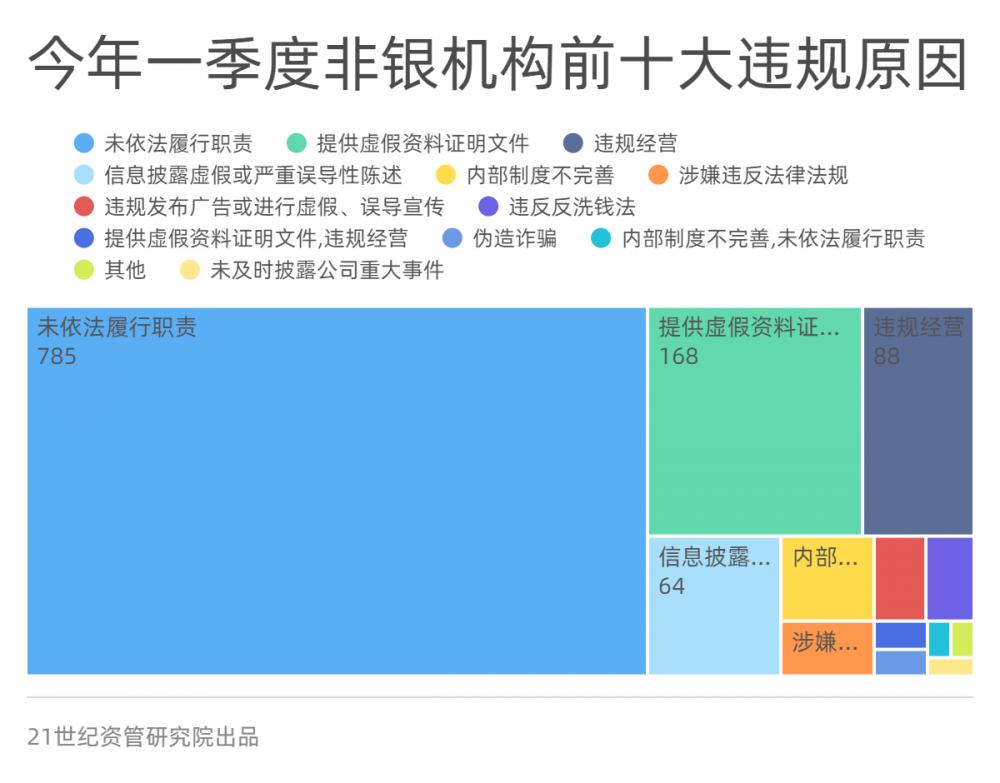

六、金融机构今年一季度被罚缘由分布

今年一季度银行被罚较多的违规原因除了未依法履行职责、违规经营、违反反洗钱法等外,还包括信息披露虚假或严重误导性陈述、提供虚假资料证明文件等。

非银机构今年一季度被罚较多的违规原因中因提供虚假资料证明文件、信息披露虚假或严重误导性陈述被罚的频次相比银行更高,此外违规发布广告或进行虚假、误导宣传等也是处罚较多的违规行为。

(本文的数据支持方为企业预警通)

(作者:唐曜华 编辑:方海平)

公募基金一季报披露完毕,在整体资产规模缩水的状况下,短期理财债基获得长足发展,规模达1021.78亿元,相较去年末增长12.41%。其中,工银瑞信旗下3只产品资产总净值达574.95亿元,第一季度为投资者贡献利润4亿元,在规模和赚钱效应方面均领先全行业。刚刚公布的一季报数据显示,工银瑞信旗下包括7天、14天、60天短期理财产品在内,共计规模达574.95亿元,较2015年底增长92.58亿元,季度环比增速19%,高于行业平均水平,这三只短期理财债基也占据了同类产品整体规模的56.27%。

从赚钱效应看,一季度工银7天、14天和60天三只基金共为投资者赚取利润4亿元,超出排名第二的公司2.82亿元。从申购赎回情况看,今年一季度,工银7天理财B,工银14天理财B,工银60天理财A分别获得90.48亿、34.29亿、3.91亿的净申购,是一季度获得投资者认购最多的三只短期理财基金。由于流动性略低于货币基金,投资者对短期理财基金的回报和稳定性要求更高,这使得短期理财债基中只有长期业绩稳定且领先的基金才会受到青睐。据Wind数据显示,一季度工银60天理财B获得0.98%的净值增长率,区间7日年化收益率均值达4.11%,居同类基金第一。

长期来看,据银河证券数据显示,截至4月22日,工银瑞信60天理财A、B自成立以来年化收益率分别为4.67%、4.98%,排名同类前三。工银14天理财、工银7天理财成立以来年化收益均超过4%,远超活期存款收益水平。工银瑞信在固定收益方面优势明显,除短期理财债基外,其旗下货币基金、债券基金业绩也十分突出。据银河数据显示,截至4月22日,工银货币过去三年业绩排名同类前三,工银双利债券基金今年以来收益排名居同类基金第一,工银双利今年一季度实现利润2.46亿元,成为一季度最赚钱的非货币基金。 金放

来源:雪球App,作者: 雪球基金第一课,(https://xueqiu.com/1493325944/301001365)

雪球团队精心打造的投资理财课程——雪球基金第一课,官方售价999元,限时0元免费学!更有精选讲义、市场动态、投资策略等精品内容等你来拿,点击解锁"雪球基金第一课“全部课程,尊享投资福利!

交流群五大基金买卖方案全景呈现 >>>点击进群<<<

看好稳健理财,选择固收基金。

看好国家发展,选择指数基金。

看好特定行业,选择行业基金。

看好炒股能力,选择主动基金。

注重资产配置,学会构建组合。

群内还有小雪24小时陪伴式,为大家答疑解惑!

>>>点击进群<<<