风险提示:本文为转载文章,所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。

作者:基金复基金

来源:雪球

自从个人养老金制度开始实施后,市面上关于分析“养老基金”该如何选的文章到还挺多。但是,通过这阵子跟身边朋友沟通,大家似乎更关心个人养老金账户中,整体的4类金融产品该如何选。

今天我们就一文讲透4类金融产品的特征,以及不同的投资者该如何选择。

4类金融产品特征

个人养老金账户可以购买4类产品:特定养老储蓄、个人养老金保险、个人养老金理财、

个人养老目标基金。

我先放这4类产品的特征汇总:

1、特定养老储蓄

2022年7月末,银保监会和人民银行联合发布了《关于开展特定养老储蓄试点工作的通知》:自2022年11月20日起,特定养老储蓄产品开启一年试点期。

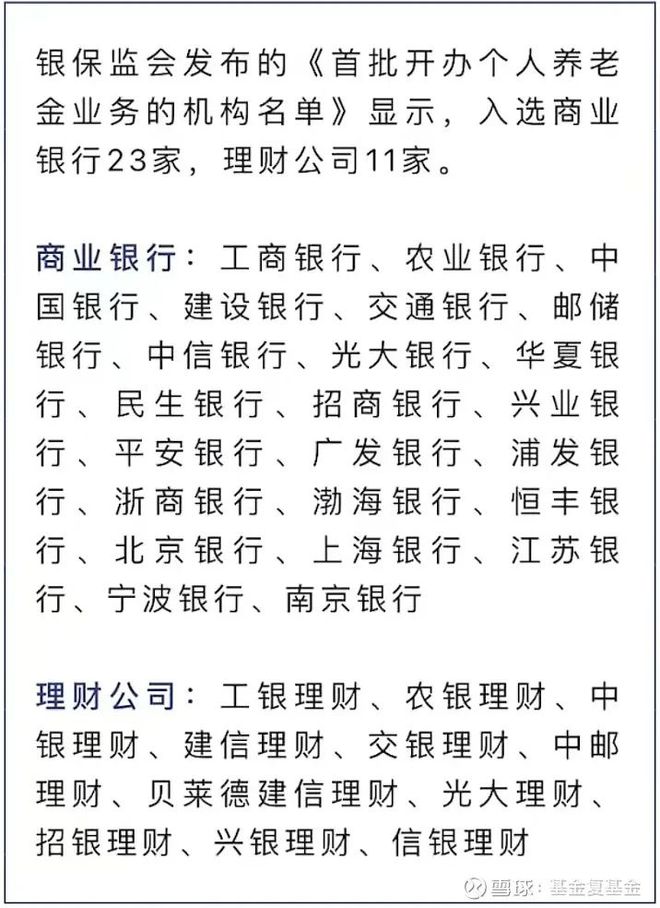

试点银行:工商银行、农业银行、中国银行、建设银行

试点城市:合肥、广州、成都、西安、青岛

试点规模:试点阶段,单家试点银行特定养老储蓄业务总规模限制在100亿元人民币以内;储户在单家试点银行特定养老储蓄产品存款本金上限为50万元。

产品设计:整存整取、零存整取、整存零取三种类型;产品期限分为5年、10年、15年和20年四挡。

购买资格:仅限持有试点城市居民身份证且满35岁以上的客户。

①50岁及以上的客户可以购买所有期限产品

②45-49岁客户可购买10年、15年、20年期限产品

③40-44岁客户可以购买15年及20年以上产品

④35岁以上客户仅可以购买20年期限产品

存款利率:目前五年期整存整取的利率为3.5%-4%

除了试点地区和银行有高达3.5%以上的利率之外,本次获批的23家银行,也都有专属的养老储蓄,五年期的利率在3%-3.3%,而普通的五年定期利率通常只有2.75%!

2、个人养老金保险

2022年11月23日,中国银保信发布首批7款个人养老金保险产品名单,均为专属商业养老保险,均具备保证利率。专属业养老保险投资账户包括 A、B 两种类型。

A账户(稳健型):主要投资固收类资产,少配权益资产;最低保证利率通常为2%,历史年化收益率区间在4%-5%。

B账户(进取型):灵活配置固收类资产和权益类资产;由于B账户追求更高回报,更加激进,所以最低保证利率通常0%,历史年化收益率区间在5%-5.5%。

我们来看看本次获批的7款个人养老金保险产品:

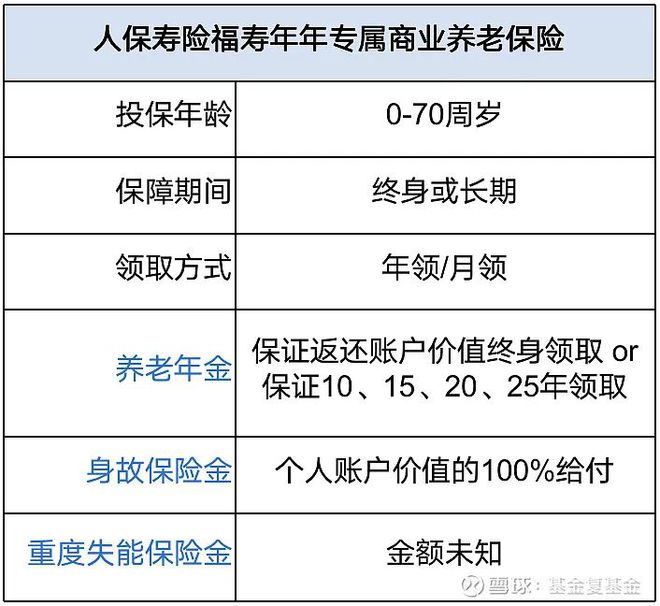

我们以“人保寿险福寿年年专属商业养老保险”为例,来看看保单的细节:不仅有可以保终身的养老年金。

几乎每一款产品都少不了保费和保额的试算,目的当然是为了凸显这块产品有多划算。

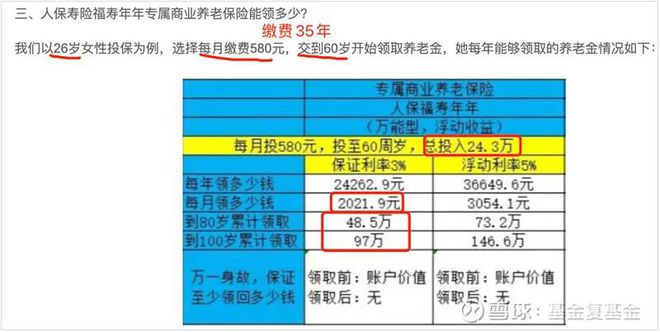

我找到了“人保寿险福寿年年专属商业养老保险”的推文,里面举了一个例子:26岁开始每月缴费580元,缴到60岁,也就是连续缴费35年,总投入24.3万。

这个总投入24.3万怎么来的呢?

非常简单粗暴:580元*12个月*35年=24.3万。

不知道大家看出问题每没有,相信考过基金从业的朋友应该可以发现,这样的算法最大的问题就是:没有考虑货币的时间价值。

由于没有考虑货币的时间价值,导致这些推文展示的保费,保额都相当具有欺骗性。

我就来用考虑了“货币的时间价值”的算法,来给大家展示真正的总投入和退休后能领的保额到底是多少。

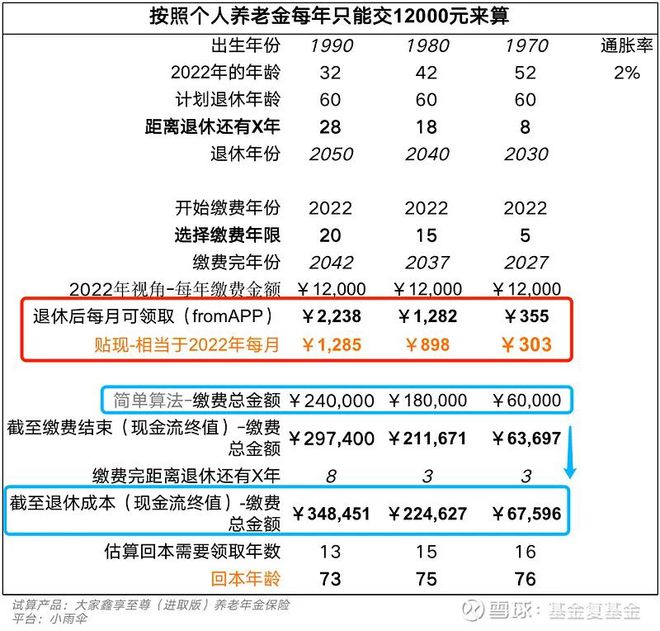

以一位90后为例,每年个人养老金账户12000元全部用来买保险,缴20年,等到60岁退休开始领取,这个计算器计算出来的估算结果是,每年可以领取2238.9元。退休后可以一直领,直到身故。

我用同样的方式,分别测算了80后,和70后,并做了一下计算:

以90后为例,APP计算器算出来退休后每月可领2238元,这是28年后退休时领取的金额。根据2%的年通胀率来算,2238贴现到现在是1285元。也就是说,即便今天告诉你,30年后你每月能领2238元,但是实际购买力是腰斩的。大家就想想20年前的10万块钱,跟现在10万块钱的差距,就知道了。

同理:

80后每年存12000元,退休后每个月大概领1282元,实际购买力相当于现在898元;

70后每年存12000元,退休后每个月大概是303元。看到这里,相信大家跟我想法一样:每个月才多领300元,有何意义?

我们再看真实的投入成本,还是以90后为例,简单粗暴计算是24万,但是到退休60岁时,今天24万购买力,在28年后就需是34.8万。也就是说,我们真实的投入,其实是更高的。

再来看“回本年龄”,我们都知道养老保险是可以保终身的,就是获得越久,其实是越赚的。如果假设很不幸,在退休后不久就去世了,即便身故保险金是可以给到受益人的,但是对“自己”来说,肯定是血亏的。经过我的测算:需要领取15年左右的退休金,才算回本。假设60岁退休,大概活到75岁就回本了。

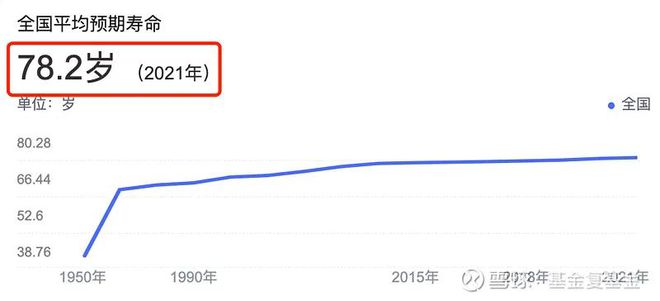

要知道,我国平均寿命在78岁,所以,咱们活过75岁还是很大概率的事情哦!

总的来说,我觉得商业养老保险是有存在价值的,核心优势就是:退休后可以一直给付,直到身故。算是给老年长寿生活兜底了。(据了解,投入保费的年化收益率,运作得好的产品也有3.5%,还算不错的)

于是,我又算了一下“假设不设每年缴费12000元的上限”,想要有一个比较体面的养老生活,每个月缴费多少合适,退休后每个月又能领取多少呢?我都给大家算好了。

假设想要退休后,每个月领取到与现在5000元相同购买力的养老金(对于90后来说,退休后每月需要到手8700元,80后退休每月到手7100元,70后退休每月到手5800元)。

为什么是5000元呢?我主要是考虑到老年生活不菲的医疗和娱乐开支。

90后需要今年开始每月缴纳3583元,连续缴纳20年;

80后需要今年开始每月缴纳7667元,连续缴纳10年;

70后需要今年开始每月缴纳16417元,连续缴纳5年。

这么来看,对于不是很差钱的朋友,其实可以考虑自己配置商业养老保险,而不是用个人养老金账户的钱去买保险。

3、个人养老金理财

自从今年正式开始实施理财产品净值化后,理财产品也开始亏损了。先来看看收益情况,根据同花顺数据显示:披露预期年化收益率的理财产品,年化范围在3%-5%。(据说个人养老金账户的理财收益还会再高一点)

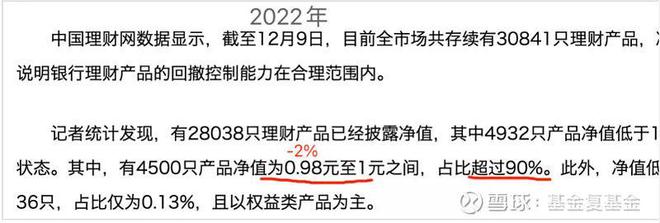

再来看“破净”情况:根据中国理财网数据显示,截止今年12月9日,有超过90%的理财产品净值区间在0.98-1之间。也就是说,很多理财产品可能最大回撤达到2%!

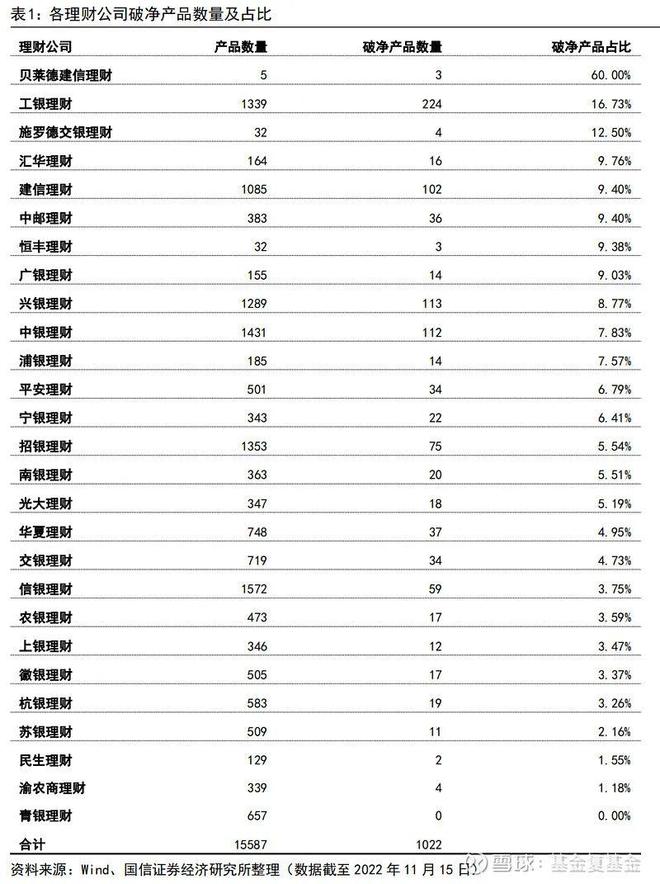

我还给大家找了另一个很有参考价值的数据:

如果你的确想要买理财,不如选一家“破净”占比低的机构的理财产品。

4、个人养老目标基金

本次获批的养老基金共129只,鉴于今天主要来对比不同产品类别,所以今天就不对单个产品做分析了。

大家看看下面这表,不知道有何感想?

我的感受就是:成立时间长短,对于年化收益率的影响还是蛮大的。

这一批养老基金中,很多成立时间也就2年左右(即:在去年较高位置成立),再加上今年跌跌不休,所以平均年化都很低。

但是一旦超过3年,比如目标日期2030,2035,2050,我们可以发现,年化收益率明显开始提高了。这其实也侧面印证了养老FOF收益能力是比较强的。就拿2050来说,大家想想看,今年跌这么惨,到现在还能有8.63%的年化收益率。

既然成立满3年后算是“穿越牛熊”了,那我们来看看129只中成立满3年的养老基金。这么一看,平均年化是不是好看很多!

本次获批的满3年的养老基金:

我我们可以明显看出:风险等级越高,年化收益率也是越高的。这也是为什么我们说:越年轻,就越要多买权益资产。虽然短期可能回撤很大(比如下表显示的今年来收益),但是有足够的时间让权益资产发挥高收益性。

4类金融产品,分别适合哪类投资者?

1、对于抱着抵税目的开户的投资者

这部分投资者,年薪通常在20万-100万之间的中产。

储蓄:对年薪超20W的投资者而言,定期的利率太低,长期来看资产贬值太快;

保险:同理,对年薪超20W的人来说,退休后每个月只能多领个1000块钱,意义不大;

理财产品:年纪偏大的可以考虑(比如还有5年以内就要退休)

养老基金:非常适合这部分人群。因为他们压根不差钱,个人养老账户作为抵税为主,顺便每个月1000元存进去,对生活没有影响,是妥妥的“闲钱”,完全可以用来买基金博取更高回报。

2、年龄

储蓄:适合不到5年就退休的投资者。对于即将要退休的投资者,求稳是第一要务,本金不能受到一点点损失。而对于年轻的投资者来说,3%年化长期复利后,跑不赢通胀,是相当不划算的。

保险:适合还有15-30年左右时间才退休的偏年轻的投资者。因为年纪大,缴费时间短,退休后能领取的钱很少,很可能就几百块钱。

理财:理财产品不太挑年龄,关键还是看投资者风险偏好。

基金:适合还有7年以上才退休的投资者。7年时间,可以穿越牛熊,并且持有基金时间越长,基金收益率越高,盈利概率也越高。

3、工作类型

储蓄、保险:适合偏股型工作(销售、个体工商户等)

理财:不太挑工作类型

基金:适合偏债型工作(老师、医生、公务员、白领等)

4、可预测的退休金(养老金替代率)

对于年龄偏大,只有几年就要退休的投资者来说:

如果目前有的社保养老金替代率很低,比如不足30%,那么还是建议买储蓄。因为年纪大,外加社保养老金太少,这时求稳是关键。

如果目前有的社保养老金替代率很高,比如80%,那么建议尝试买基金。因为这个适合的你,已经不愁养老了,还不如买基金争取更高的回报。

5、风险偏好/承受能力

对于极度保守,完全不能接受一丁点亏损的投资者来说,肯定还是只能买储蓄和保险;

只能接受一点亏损,比如1%左右浮亏的投资者,就可以考虑理财产品;

风险承受能力较强的投资者,就优选养老基金。

6、资产配置现状

对于已经配置了很多基金(特别是权益基金)的投资者来说,从资产配置角度,可以考虑买更稳健的理财、保险、储蓄;

对于还没有配置太多基金的投资者,则可以优先选择基金。

希望这篇文章,能让大家对个人养老金的4类金融产品有更深入的了解,也能根据自身以及客户的情况,为其匹配最合适的产品选择。

个人养老金开通攻略来了!